こんにちは。TATです。

今回はRSIについて解説していきます。

RSIは僕がオシレーター系として主力で利用しているもので、一般的には株の買われ過ぎ・売られ過ぎを判断するために利用され、主にレンジ相場で力を発揮します。

これまでの記事で、僕が主力として利用している「グランビルの法則」、『移動平均線』、「MACD」、「出来高」について、その概要や特徴、活用法について解説してきました。

これらのテクニカル分析ツールは、トレンドが発生しているときに力を発揮しますが、レンジ相場では無力化されてしまうのが弱点です。

RSIはこの弱点を補うために利用しています。

ここでは、RSIの概要(計算式含めて)や特徴、一般的な活用法についても実際のチャートを交えながら詳しく解説していきます。

さらに一般的にはオシレーター系として利用されるRSIですが、僕は(おそらく誰も使っていない)独自の使い方をしているので、こちらについても合わせてご紹介しようと思います。

また、RSIの計算式については一応ご紹介しますが、直感的に理解できるようになるべく噛み砕いて解説できるように頑張ります。

目次

【オシレーター系の定番!】RSIについて徹底解説!【僕の独自活用法も公開】

1. RSIとは?

まずはRSIについて概要を解説します。

先ほどからRSIと連呼していますが、RSIとは、「Relative Strength Index」を頭文字を取ったものです。

日本語では「相対力指数」と訳されます。

RSIはオシレーター系のテクカル分析ツールの代表的なもので、多くの投資家に愛用されています。

一般的に、ある期間における株の買われ過ぎ・売られ過ぎを判断するために利用され、逆張り投資や利益確定ポイントの見極め等に利用されています。

期間には、一般的には14が利用されますが、それぞれのトレード戦略(トレード期間など)によって最適値は異なってきます。

2. RSIの計算式

次にRSIの計算式について解説していきます。

これまでの記事と同様、なるべく直感的に理解していただけるように、計算式についてはさらっとご紹介して、「この式から何がわかるのか」というポイントに焦点を絞っていきます。

まずは早速計算式をご紹介しましょう。

こちらがRSIの計算式です。

RSI=AA+B×100

ここのAとBは次のように求められます。

A:ある期間の値上がり幅の平均

B:ある期間の値下がり幅の平均

そしてこのある期間というのは、一般的に14という数字を使います。

日足チャートで利用するのであれば14日間になります。

計算式についてはこれくらいにしておいて、ここから「この式から何がわかるのか」について焦点を絞っていきます。

この式からわかることをざっくりとまとめるとこんな感じです。

- RSIはある期間における値上がり幅と値下がり幅の比を表している

- RSIは必ず0〜100%に収まる

- RSIが50の場合は、ある期間の値上がり幅と値下がり幅の平均が同じである

- RSIが100の場合は、ある期間の値上がり幅が0である

式からわかることはこんなところかなと思います。

ここからさらに噛み砕いていきます。

まず「RSIとはなんぞや」という答えには、「RSIはある一定期間(通常は14)における値上がり幅と値下がり幅の平均の比である」と言えます。

50%を境にして、50%以上であれば、ある一定期間では上昇の方が強い、50%未満であれば全体的に下落が強いと判断できます。

そしてRSIは、計算式上、必ず0~100の間に収まります。

この性質から、100に近づくと上昇しすぎている、つまり買われ過ぎである、反対に0に近づくと下落しすぎているつまり売られ過ぎであると判断できます。

次にRSIの特徴について順番にみていきましょう。

3. RSIの特徴①〜株の買われ過ぎ・売られ過ぎがわかる〜

まず、RSIの1つ目の特徴が「株の買われすぎ・売られすぎがわかる」ということです。

前述の通り、RSIは必ず0~100の間に収まるので、100に近づくと「買われすぎ」、0に近づくと「売られすぎ」と判断します。

一般的には70~80%を超えると「買われすぎ」、20~30%を下回ると「売られすぎ」と判断します。

このタイミングで逆張りを仕掛けるトレーダーもいれば、利益確定をするトレーダーもいます。

用途としては様々です。

例:SHINPO

言葉だけだとなかなか分かりづらいので、実際のチャートで見てみましょう。

過去に何度か登場したSHINPOの日足チャートです。

目印として、RSIが30未満あるいは70以上でピークをつけたところに矢印をつけました。

このチャートからも、RSIは必ず0〜100の間に収まっていることがわかりますよね。

なんとなくチャートを見ていると、30未満あるいは70以上を境に株の動きが反転していることがわかります。

ここで逆張りや利益確定をするとうまく儲けられるという具合です。

次にレンジ相場とトレンド発生中のRSIの特徴についてみていきましょう。

4. RSIの特徴②〜レンジ相場で本領発揮、トレンド発生中は無力化〜

まずはレンジ相場におけるRSIをみていきます。

先ほどの登場したSHINPOの日足チャートで言うところの左の黒枠です。

ここがレンジ相場に相当します。

この範囲でRSIに注目すると売られすぎ(30未満)のサインが3回、買われすぎ(70以上)のサインが2回発生していることがわかります。

それぞれ緑色と赤色の矢印です。

緑の①で購入して赤の①で売却できればかなりいい感じに利益がゲットできますよね。

緑の②で購入してもその後少し上昇しているのでうまく利益確定できれば利益が得られそうです。

レンジ相場で本領発揮

このようにレンジ相場の中ではRSIは本領を発揮してくれます。

しかしながら緑の③についてはその後わずかに上昇しますが、再び下落に転じています。

よく見ると2019/6/12~2019/7/18くらいまでは下落が続いているように見えます。

また、赤の②についても同様にその後少し下落していますが、過ぎに上昇に転じているので、ここでうまく利益を確保することは難しそうです。

このように、RSIはレンジ相場の中ではうまく活用できることもありますが、この例から見てもわかるように非常に見極めが難しいのが実情です。

トレンド発生中は無力化

次にトレンド発生中のRSIをみてみます。

トレンド発生中では、売られすぎ(30未満)のサインが1回、買われすぎ(70以上)のサインが4回発生していることがわかります。

そしてトレンド発生中(この場合は上昇トレンド)では、RSIはほとんど無力化されてしまう特徴があります。

特に買われ過ぎのサインで逆張りしていると結構悲惨なことになりますよね。

わずかに下落していますが、その後大きく上昇してしています。

ここを利益確定ポイントに利用すればうまく機能するかもしれませんが、その後の上昇分も考えると少しもったいないタイミングで株を売却することになってしまいますよね。

押し目買いのサインとしても利用可能

ただ売られすぎのサインについては押し目買いのサインとして利用できる場合があります。

今回のケースがまさにそのパターンで、緑の④のタイミングで株を買っていると大きな利益をゲットできています。

それでもこの場合は25日移動平均線が下値支持線として機能しているので、RSIを利用せずとも、「グランビルの法則」を利用すればこのエントリーポイントを見極めることは可能です。

何れにしても、RSIについて言えることは「レンジ相場では本領を発揮するが、トレンド発生中は無力化される」ということです。

あくまでも逆張りや利益確定の見極めに使うのであれば、レンジ相場で利用するのが鉄則です。

また、トレンド系のテクニカル分析ツールである「移動平均線」や「MACD」と組み合わせることで、互いの弱点を補い合うことができるようになります。

完璧なテクニカル分析ツールなど存在しないので、複数のテクニカル分析ツールを組み合わせて、お互いの弱点を補えるようにするのが必須です。

5. 僕の「RSI」の「独自活用法」

さて、ここまででRSIの概要や特徴について解説してきました。

最後に僕のRSIの独自活用法をご紹介したいと思います。

最初に申し上げておきますと、僕のRSIの活用法は普通の使い方とかなり違っています。

前述したレンジ相場とトレンド相場におけるRSIの特徴の違いを逆手に取った手法になります。

賛否両論はあるかと思いますが、一応この手法で成果は出ていますので参考がてらにご紹介しておきます。

特にこの手法を用いると、こちらの記事でご紹介している第2ステージ(上昇局面)における買いタイミングの見極め精度を高めることができます。

-

【ミネルヴィニの成長株投資法】株価を形成する4つのステージとは?狙うべきは第2ステージ!

もしご興味があれば利用してみてください(興味無ければ読み飛ばしちゃってくださいw)

レンジ相場からトレンド発生の転換点を見極める

僕の場合は、RSIを基本的にはレンジ相場からトレンド発生の転換点を確認のために利用しており、RSI単独で判断することはなく、これまでご紹介したテクニカル分析ツールと組み合わせて総合的に判断しています。

あくまでも判断材料の1つとしてRSIを利用しています。

その判断基準とは、ズバリ「RSIが60を超えたタイミングでエントリーする」です。

この基準を採用した理由は、トレンド発生中のRSIの動きです。

トレンド発生中(特に上昇トレンド発生中に注目しています)では、RSIは基本的に50%を上回っていることが多くなります。

さらに株価がどっちつかずになっているレンジ相場の状態では、ざっくりですがRSIが40〜60の間に収まっていることが多いのです。

となってくると、「RSIが60%を超えたら上昇トレンドになる可能性あり」と思ったわけです。

もちろんうまく機能しないこともありますが、ここについては他のテクニカル分析ツールと組み合わせて使えば回避できます。

例:SHINPO

例として先ほどのSHINPOで見てみましょう。

今回は見やすくなるように、RSIが40%を下回る、あるいは60%を上回った場合に色づけしてみました。

ここではトレンド発生中でRSIが60%を超えた場合のみ見ていきます。

ざっくり分けて4回に分けることができますね。

最初の1つはトレンドが発生しそうなところで見られました。

ここはエントリーすべきか悩ましいですが、僕が基準としている75日移動平均線を下回っているのでスルーですね。

②は、移動平均線からの上昇の傾向が見られる中でのRSIが60%超えだったのでここは絶好のエントリーポイントと判断できます。

その後は右肩上がりで、RSIもしばらくは60以上をキープしています。

③と④については悩ましいところです。

③についてはここでエントリーしていたら直後に爆下がりしていますね(笑)

その後は上昇に転じていますが、僕なら下がった段階で損切りしていたと思います。

ただ③は「グランビルに法則」を知っていればRSIのサインが出る前にうまくエントリーできていた可能性もあります。

そうなると、この場面でもしっかりと利益をゲットできていますね。

④については、エントリーしていれば利益がゲットできていました。

25日移動平均線に注目すると、「グランビルの法則」でいうところの押し目買いに相当する位置関係になっていることがわかります。

さらに5日移動平均線は、25日移動平均線に1度接近してから再度上昇転じようとしています。

ここでデッドクロスが発生していればアウトでしたが、そうではなさそうなので、ここでエントリーしてもよさそうですね。

ただ当時になってみると、僕がエントリーしたかどうかは非常に悩ましいところです。

このように、僕が考案したRSIの活用法は(状況によっては)うまく機能していることがわかります。

決して完璧ではありませんが、あくまでも判断材料の1つとして他の分析ツールと組み合わせることでうまく機能してくれています。

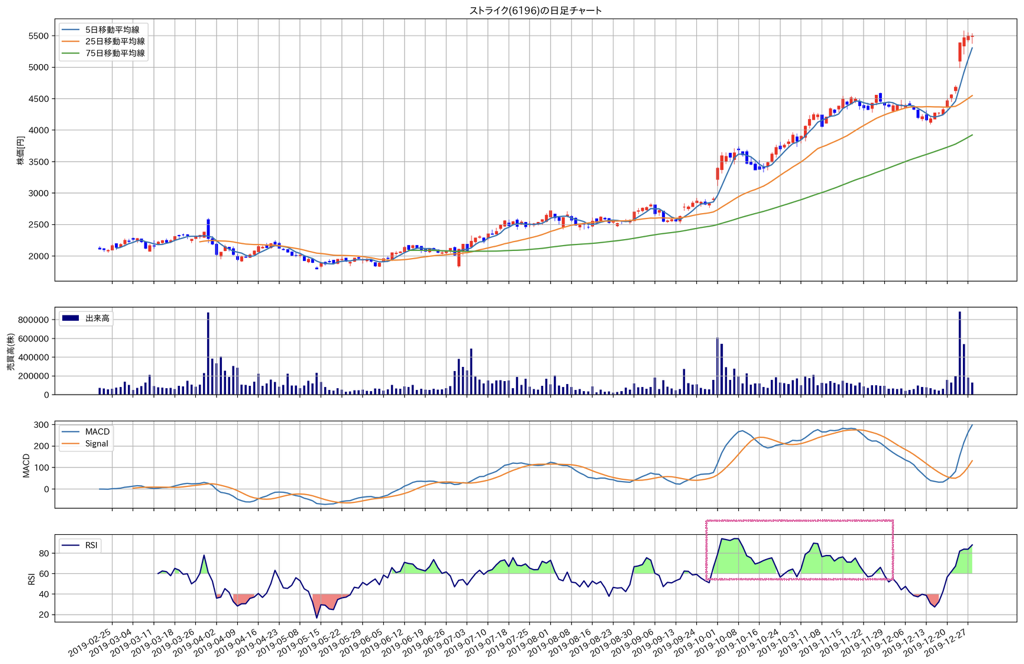

例:ストライク

もう1つ例を見てみましょう。

ストライクという銘柄です。

「【中小企業のM&Aは年々増加】業績絶好調のM&Aアドバイザー会社3社をご紹介!」という記事でも紹介しているM&Aアドバイザリーを提供している会社になります。(ちなみにですが、僕はこのストライクで結構儲けました)

ここではRSIに加えて出来高やMACDもまとめて表示してみました。

特に僕が注目しているもが、すでに5日間・25日移動平均線でゴールデンクロスが発生し、さらに直近株価が75日移動平均線を上回っている状態です。

この状態だと、買いのタイミングを見つけることはなかなか難しくなります。

例として図のピンク色の枠を見てください。

ここでは移動平均線やMACDによるゴールデンクロスはすでに発生しており、エントリーポイントを見つけることは難しいのですが、RSIに注目するとうまく見極めることができます。

もちろんこのやり方で必ずしもうまくいくということはありませんので、他のテクニカル分析ツールと組み合わせて利用することが重要です。

僕の場合は、これまでの記事でご紹介してきた「グランビルの法則」「移動平均線」「出来高」「MACD」「RSI」に注目してエントリーポイントを探しています。

ここでご紹介したRSIによるエントリーポイントの見極め方についても、決して単体で利用することはなく、他のツールと組み合わせて総合的に判断しています。

「面白そう」と思っていただけたら是非とも使ってみてください!

まとめ

いかがでしたでしょうか。

ここでは、RSIについてその概要や特徴、さらに僕独自の活用法についてご紹介してきました。

RSIはオシレーター系のテクニカル分析ツールの代表的なもので、多くの投資家に愛用されています。

一般的には株の買われ過ぎ・売られ過ぎを判断するために利用され、特にレンジ相場で威力を発揮します。

反対にトレンド発生中は無力化されてしまうので、利用する際には相場のトレンドを見極めることが一番重要です。

うまく活用することができれば、逆張りのタイミングや利益確定の見極め等に利用できます。

さらに僕独自の活用法を使うと、RSIの利用してエントリーポイントの見極めも可能になります。

ぜひとも皆さんもご利用してみてください。

-

【ミネルヴィニの成長株投資法】株価を形成する4つのステージとは?狙うべきは第2ステージ!