こんにちは。TATです。

今日は「移動平均線」について徹底解説していきたいと思います。

「移動平均線」については投資の勉強をしたことのある方の多くがすでに聞いたことはあると思います。

「短期・長期の移動平均線でゴールデンクロスが発生したら買いだ」などとよく言われます。(※この内容がよくわからなくても後で詳しく解説していますのでご安心ください!)

確かにゴールデンクロスの発生は買いのサインになります。

しかし移動平均線の活用法はゴールデンクロスやデッドクロスだけではありません。

そのほかにも多くの活用法があります。

移動平均線はとてもシンプルなテクニカル分析ツールですが、うまく使いこなすことができればトレンドを確認したり、底値ラインを予測できたり、買い増しのタイミングや利益確定のタイミングを見極めることなど、実に多くの活用法があります。

一方で、移動平均線には弱点もあり、うまく機能しない場合も存在します。

ここでは、テクニカル分析ツールの基本である「移動平均線」について、その概要や特徴、さらには活用法などについて、実際の株価のチャートを例に挙げながら詳しく解説していきたいと思います。

それでは順番に見ていきます。

気合い入れて書いたらかなり長くなってしまいましたw

目次

- 1 【シンプルだけど奥深い!】「移動平均線」について 徹底解説します!

- 1.1 1. 移動平均線とは?

- 1.2 2. 移動平均線の期間は投資スタイルや目的によって異なる

- 1.3 3. 移動平均線活用法①〜トレンドを把握する〜

- 1.4 4. 移動平均線活用法②〜ゴールデンクロスとデッドクロスからトレンド転換点や売買タイミングを見極める〜

- 1.5 5. 移動平均線活用法③〜下値支持線や上値抵抗線として株価の動向を見極める〜

- 1.6 6. 移動平均線の弱点①〜反応が遅い〜

- 1.7 7. 移動平均線の弱点②〜期間を短くすると騙しが多くなる〜

- 1.8 8. 移動平均線の弱点③〜レンジ相場における無力化〜

- 1.9 9. 移動平均線のオススメ活用法①〜短期・中期・長期の3種類を使いこなす〜

- 1.10 10. 移動平均線のオススメ活用法②〜他のテクニカル分析(特にオシレーター系)と組み合わせて利用する〜

- 2 まとめ

【シンプルだけど奥深い!】「移動平均線」について 徹底解説します!

1. 移動平均線とは?

まずは移動平均線そのものについてご紹介していきます。

移動平均線は、その名の通り、ある期間において株価の平均値を出してそれを線で結んだものをいいます。

例えば5日間移動平均線であれば、当日を含む過去5日間の終値の平均値から算出されます。

1日前の5日間移動平均線であれば、1日前を含めてそこから過去5日間の終値の平均値になります。

このように算出した値どうしを結んでできた線が移動平均線です。

数多あるテクニカル分析ツールの中でも、移動平均線は最も基本的なものの1つになります。

テクニカル分析に関する本を読んだら必ず出てくる分析手法です。

2. 移動平均線の期間は投資スタイルや目的によって異なる

先ほどの説明の例では、5日間移動平均線を考えましたが、この期間については自由に設定できます。

そしてこの設定期間については、投資スタイルや投資期間によって最適値が異なってきます。

ここでよく利用される代表的な設定期間を時間軸ごとに紹介しておきます。

とりあえず「どれを使えばいいのかわからない」という人はまずはここから選んで、使いながら試行錯誤して自分に最適な期間を選ぶとよいかなと思います。

- 日足 5日、25日、75日、120日、200日

- 週足 13週、26週、52週

- 月足 12ヶ月、24ヶ月、60ヶ月

ちなみに、1時間足や15分足などのような日足よりも短いチャートを見る際には5、10、25、75、120、200あたりがよく利用されます。

何れにしても、それぞれの投資スタイルによって利用すべき期間は異なってきます。

例えば、僕のようなスイングトレードをする場合は、週足で13週・26週移動平均線から長期のトレンドを把握しつつ、日足で5日間と25日間の移動平均線でゴールデンクロスが発生したら買うなどといったような具合です。

さらに長期スパンの投資をする方であれば、5日間移動平均線はそこまで気にする必要はなく、週足や月足の移動平均線がより重要になってきます。

ご自身の投資スタイルに合わせて最適な期間を設定するようにしましょう!

3. 移動平均線活用法①〜トレンドを把握する〜

さて、ここまで移動平均線の概要について説明してきたので、ここからは移動平均線の活用法について解説していきます。

1つ目の活用法が「トレンドの把握」です。

これは移動平均線を利用する一番のメリットであり、トレンドを把握していないと正しいタイミングで株を売買することはできません。

そしてここでも利用するべき期間が重要になってきます。

僕の場合は主に75日移動平均線をトレンド把握のために利用しています。

もう少し長期のトレンドを見るのであれば120日や200日、さらに52週移動平均線などを利用しても良いと思います。

そして、移動平均線を利用してトレンドを把握する方法は極めてシンプルで次の2パターンになります。

- 移動平均線の向きから見極める

- 株価(ローソク足)と移動平均線の位置関係から見極める

移動平均線の向きから見極める

1つ目のパターンが「移動平均線の向きから見極める」ことです。

これはとてもシンプルで、移動平均線が右上がりであれば上昇トレンド、右下がりであれば下落トレンドと判断します。

株価の変動は細かいので、パッと見ると流れを把握するのが難しくなります。

移動平均線を利用するとこの変動を平滑化してくれるので、「株価がどの方向に向かっているのか」を把握することに役立ちます。

株価(ローソク足)と移動平均線の位置関係から見極める

2つ目のパターンは「株価(ローソク足)と移動平均線の位置関係から見極める」ことです。

これもシンプルで、移動平均線よりも株価が上に位置していれば上昇トレンド、下に位置していれば下落トレンドと判断します。

さらに1つ目のパターンと組み合わせて「移動平均線が右上がりで、かつ移動平均線より株価が上に位置している」と、より正確に上昇トレンドを把握することができます。

特にトレンドフォロー型のトレード戦略をとっている方にとっては、このトレンド把握は非常に重要です。

正しくトレンドを把握していなければ、売買タイミングを見誤ることにつながります。(まじで事故りますw 経験済みです・・・)

そしてこのトレンドを把握するためには移動平均線はとても有効なテクニカル分析ツールになります。

例:ジャストシステムズ

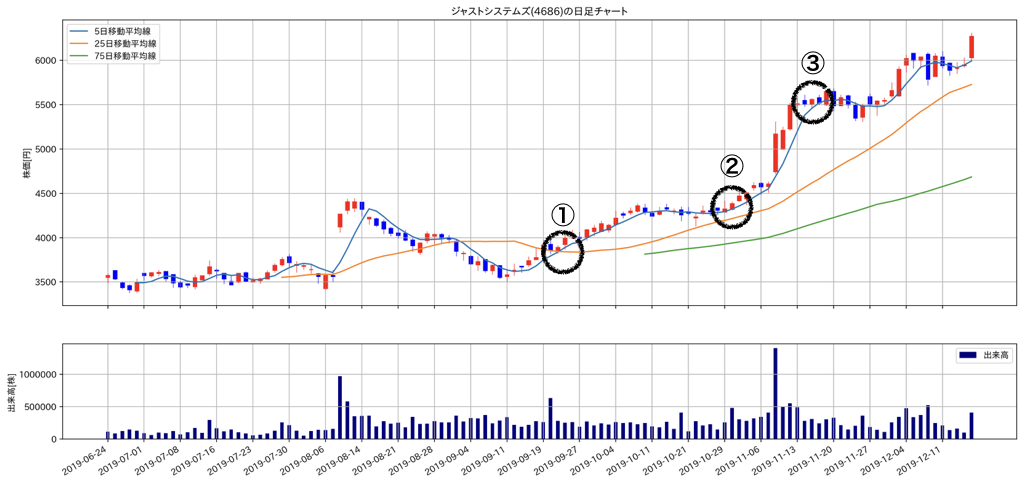

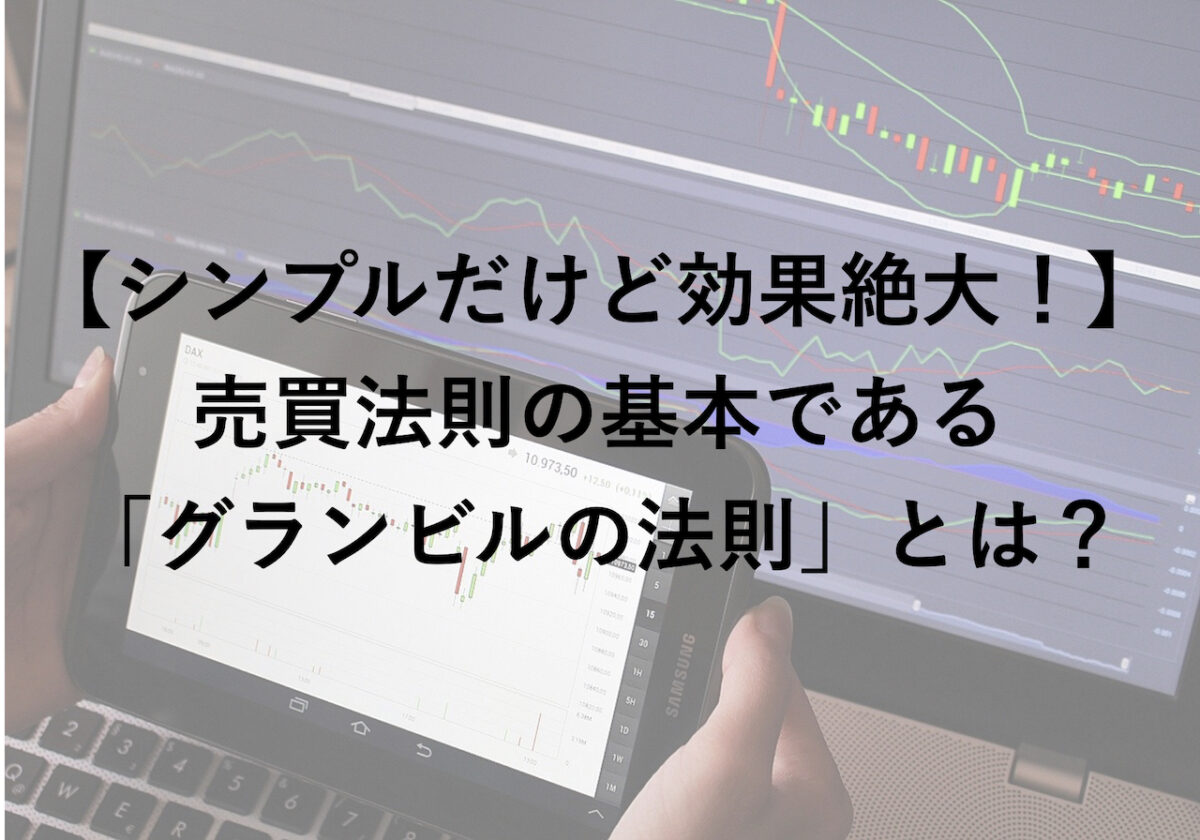

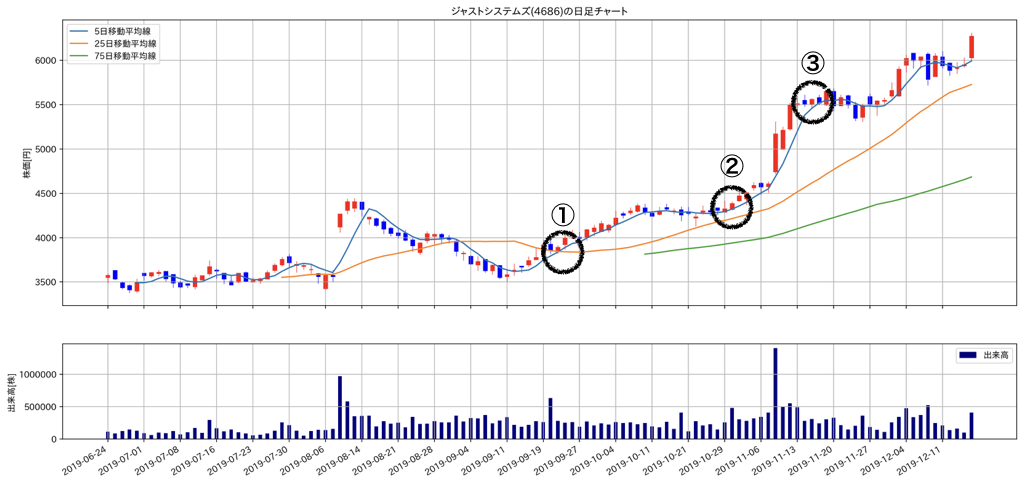

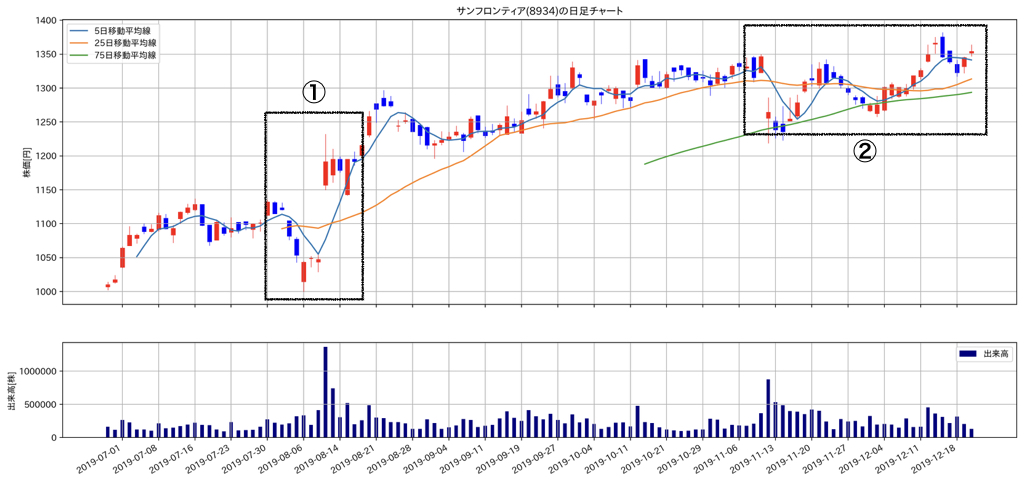

ここで、「グランビルの法則」の記事でも登場したジャストシステムズの日足チャートで実際の移動平均線を見てみましょう。

この図では、5日間、25日間、75日間の3つの移動平均線を示しています。

一つ一つの株価だけに注目すると株価は上がったり下がったりしているのがわかります。

直感的に、2019/8/6あたりまではレンジ相場で一定の範囲内を行ったり来たりしている状態で、その後少し上昇したかと思えば2019/9/11までまた下がってきて、その後は上昇に転じて右肩上がりとなっています。

ここで移動平均線を利用すると、それぞれの株価の小さな動きに惑わされることなく、全体的な流れを捉えることができます。

右下がりであれば下落傾向ですし、右上がりであれば上昇傾向になり、横ばいであればレンジ相場であるということがパッとみて判断できるようになります。

さらに期間の長い移動平均線を利用すれば、さらに大きな流れを見ることができるようになります。

5日移動平均線を見ると、上がったり下がったりを繰り返していますが、75日移動平均線を見ると右上がりのみです。

さらに25日移動平均線に注目すると、株価はこれを上回ったり下回ったりしていることがわかります。

これを基準に考えると、株価は下落傾向と上昇傾向を繰り返していますが、75日移動平均線に注目すると常に株価は75日移動平均線を上回っている状態なので、長期のトレンドとしては上昇傾向であると判断することができます。

移動平均線のメリットは、株価の小さな値動きを無視して全体的な大きな流れを捉えることができることです。

トレンドを正しく読み取ることができるだけで株式投資で勝てる可能性は格段に向上します。

4. 移動平均線活用法②〜ゴールデンクロスとデッドクロスからトレンド転換点や売買タイミングを見極める〜

2つ目の活用法がゴールデンクロスとデッドクロスによる売買タイミングやトレンド転換の見極めです。

これは2本の移動平均線を用いる手法であり、おそらくこれが最も一般的な移動平均線の活用法だと思います。

ゴールデンクロス

ゴールデンクロスとは、短期の移動平均線が長期の移動平均線を下から上へ突き抜けることを言います。

先ほどの図で言うところの①の部分がゴールデンクロスに該当します。

これは5日移動平均線が25日移動平均線を下から上へ突き抜けていますよね。

これがゴールデンクロスで一般的に株を買うタイミングと言われています。

僕自身もゴールデンクロスを利用してエントリーすることはあります。

デッドクロス

そしてゴールデンクロスの逆がデッドクロスです。

これは短期の移動平均線が長期の移動平均線を上から下へ突き抜けることを言います。

先ほどの図で言いますと、2019/9/1あたりに5日移動平均線と25日移動平均線がクロスしているのがデッドクロスになります。

ここは一般的に株価を売るタイミングと言われます。

信用取引をしている方はここで空売りを仕掛けるところかなと思います。

移動平均線を使うと売買タイミングを見極めることができる

このように2種類の移動平均線を利用することで、ゴールデンクロスとデッドクロスから株の売買タイミングを見極めることができます。

もちろんここでもどの期間の移動平均線を利用するかについてはトレードスタイルによります。

僕の場合はスイングトレードなので、基本的には5日、25日移動平均線をチェックしています。

おそらくこの2つの組み合わせが最も一般的であると思います。

もう少し長期で投資をしていた頃は13週、26週移動平均線をメインで見ていました!

5. 移動平均線活用法③〜下値支持線や上値抵抗線として株価の動向を見極める〜

最後の活用法が、「下値支持線や上値抵抗線として株価の動向を見極める」というものです。

これは過去の記事でもご紹介した「グランビルの法則」とほぼ同じ使い方になります。

-

【シンプルだけど効果絶大!】 売買法則の基本である 「グランビルの法則」とは?

下値支持線とは、株価が下落している際に下げ止まるか反転するとみられる位置のことを言います。

反対に上値抵抗線は、株価が上昇している際に、株価が上がる上限か下落に転じるとみられる位置のことを言います。

そして下値支持線や上値抵抗線は移動平均線がその役割を担うパターンがとても多いんです。

例:ジャストシステムズ

先ほどから登場しているジャストシステムズの日足チャートで見ると②の部分が下値支持線の役割を果たしていることがわかります。

ここでは25日移動平均線が下値支持線を役割を果たしています。

つまり、株価が25日移動平均線の上に推移している場合に株価が下落してきたら、25日移動平均線を下値支持線として一つのポイントと見ることができるのです。

「ここで反転する可能性があるからエントリーする」というのが、まさに「グランビルの法則」です。

僕の場合は業績好調な成長銘柄に投資することがほとんどなので、移動平均線を上値抵抗線として利用することはほとんどありませんが、株価が移動平均線の下で推移している際にここが上値抵抗線として機能します。

この位置まで株価がきたら下落に転じることが可能性があります。

ここを目安に利益確定するのもありですし、信用取引をしている方はここで空売りするのも良いかと思います。

ここまでが、移動平均線の活用法になります。

6. 移動平均線の弱点①〜反応が遅い〜

次に移動平均線の弱点について解説していきます。

ここまで移動平均線の活用法ばかりを解説してきたので「移動平均線すげーじゃん」と思われるかもしれませんが、もちろん移動平均線にも弱点があります。

強みと同じくらい弱点がありますw

基本的にテクニカル分析ツールに完璧なものは存在しません。

メリットがある分必ずデメリットがあります。

移動平均線の一つ目の弱点が「反応が遅い」ということです。

移動平均線は過去の終値の平均値なので、小さな株価を変動を抑えて大きな流れを捉えることができますが、即効性が要求される場面では機能しません。

つまり、「移動平均線で売買のサインが出た時にはすでに遅すぎる」と言う場面が結構あります。

これまでに取引経験がある方は、「ゴールデンクロスが発生した時に株を購入した瞬間暴落した」という状況に直面したことがあるのではないでしょうか(僕はありますよ、何度も・・・涙)

このような状況が発生する原因が、移動平均線の反応の遅さに起因します。

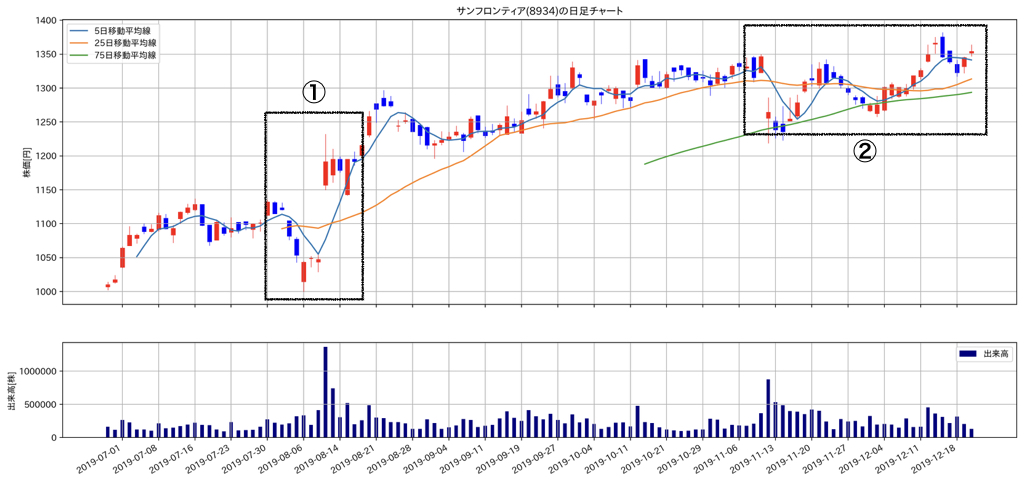

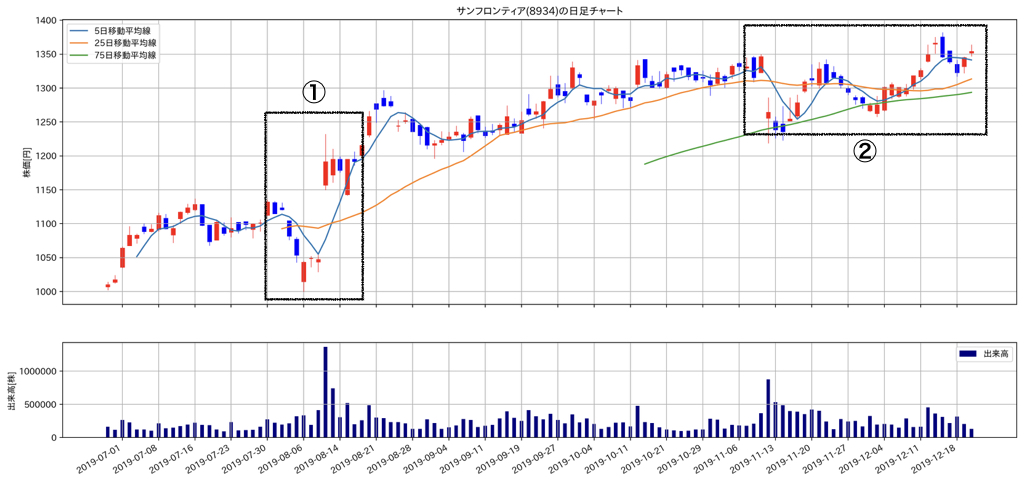

例:サンフロンティア

ここで別のチャートを見てみましょう。

こちらはサンフロンティアの日足チャートです。

まず①についてみてみてください。

ここでは短い期間の中でデッドクロスとゴールデンクロスが発生しています。

ただこのデッドクロスの時点で空売りをしかけたり、利益確定をしたとしたら数日後に地獄を見ることになりますw

さらに②の方はさらに悲惨なことが起きて、ゴールデンクロスが発生して株を買ったと思ったら株価が下落して、デッドクロスの発生後には株価が上昇しています。

ここでゴールデンクロスとデッドクロスを目安にエントリーしていると絶望的な結果になります。

このように移動平均線は過去の値の平均値に過ぎないので、反応が遅れるということがこの問題の原因になります。

反応の遅さが裏目に出る

大きなトレンドに乗ることができれば強力な武器になりますが、今回の例のように反応の遅さが裏目にでることもよく起こります。

そしてこの遅れについては移動平均線の期間が長くなればなるほど大きくなります。

これが移動平均線の一つ目の弱点です。

ちなみにですが、この場合では、②では75日移動平均線が下値支持線になっていることがわかります。

ゴールデンクロスやデッドクロスではなく、「グランビルの法則」を活用しているとうまく利益を享受することができますね。

-

【シンプルだけど効果絶大!】 売買法則の基本である 「グランビルの法則」とは?

7. 移動平均線の弱点②〜期間を短くすると騙しが多くなる〜

2つ目の弱点が「移動平均線の期間を短くすると騙しが多くなる」ということです。

これは1つ目の弱点の逆になります。

1つ目の弱点では「移動平均線の反応の遅さ」を取り上げました。

こうなると「じゃあ期間を短くすればいいんじゃね」という話になりますよね。

もちろん期間を短くしたら(3日とか使う人もいます)反応は速くなりますがその分騙しも多くなります。

騙しとは、簡単にいうと予想を裏切られる株価の動きをいいます。

「反転すると思って株を買っけどその後も下がり続けた・・・」などといったような状況です。

反応の遅さと騙しの多さはトレードオフ

反応の遅さと騙しの多さについてはトレードオフの関係になります。

つまり、反応を早くするために期間を短くすれば騙しは多くなりますし、反対に期間を長くすれば反応は遅くなりますがその分騙しは少なくなります。

反応が速くててなおかつ騙しも少ないというのはどこかに最適解はあるかもしれませんが、どちらも完璧に満たすことはできません。

例:サンフロンティア

先ほどのサンフロンティアの図をみてみてください。

5日と25日移動平均線で見てみると、①と②で事故ることがわかりますが、25日と75日移動平均線で見ていれば、常に25日移動平均線が75日移動平均線の上に推移しているので、ゴールデンクロス発生時に株を購入していれば、ずっと保有している状態になります。

ただし②でも75日移動平均線で「グランビルの法則」をうまく利用することができていればしっかりと利益を上げることができますよね。

状況によって使うべき最適な手法が変わってくるのが株式投資の難しいところです。

8. 移動平均線の弱点③〜レンジ相場における無力化〜

3つ目の弱点が「レンジ相場における無力化」です。

先ほどから、ちらちらとレンジ相場という言葉が出ていますが、レンジ相場とは、上昇トレンドでも下落トレンドでもない「一定の範囲内を行ったり期待している状態」を指します。

サンフロンティアの日足チャートの②がレンジ相場に該当します。

ここは1,250円〜1,350円の間を行ったり来たりしていますよね

こういう状態がレンジ相場です。

レンジ相場では移動平均線は役立たずになりますw

だいたいゴールデンクロスになったタイミングで頭打ちとなって下落に転じ、反対にデッドクロスが起こった途端に上昇に転じたりします(涙)

トレンドは大きく分けて3種類ある

トレンドには大きく分けて3種類あります。

上昇トレンド、下落トレンド、そしてどちらにも当てはまらないレンジ相場です。

トレンドが発生している場合は、ゴールデンクロスやデッドクロスはとても有効です。

特にトレンドにフォローするような売買サイン(上昇トレンド中のゴールデンクロスなど)は非常に有効です。

ただレンジ相場の場合はうまく機能しなくなるということも是非とも覚えておいてください。

大事なことはトレンドを適切に見極めることです。

これができるだけで勝率はぐんと高まります。

9. 移動平均線のオススメ活用法①〜短期・中期・長期の3種類を使いこなす〜

さて、ここまでで移動平均線の特徴や弱点について解説してきました。

ここまで読んでいただくと、移動平均線は様々な用途に利用できるが決して完璧ではないということがお分かりいただけたかと思います。

ここからは僕がオススメする移動平均線の活用法をご紹介したいと思います。

少し工夫することで移動平均線の弱点を抑えながら活用することができます。

ここでは2つの活用法をご紹介します。

1つ目のオススメ活用法が「短期・中期・長期の3種類を使いこなす」というものです。

最初にご紹介した活用法では1つの移動平均線、ゴールデンクロスやデッドクロスをみるときは2つの移動平均線を利用しますが、僕がオススメする方法では3つの移動平均線を活用します。

実際に利用しているのは5日、25日、75日移動平均線です。

ベースとしては5日と25日に注目していますが、仮にゴールデンクロスや下値支持線としての動きが見られた場合には必ず3つ目の移動平均線(ここでは75日移動平均線)を確認します。

僕が実践しているのは、「より長期の移動平均線の向きと、それと株価の位置関係を確認する」というものです。

とてもシンプルですが、これだけで多くの騙しを取り除くことができます。

長期の移動平均線に注目すると、トレンドをうまく把握できるようになるので、エントリーポイントの精度が高まります。

さらにこちらの記事でご紹介している「第2ステージ(上昇局面)」で応用すると精度をさらに上げることができます。

-

【ミネルヴィニの成長株投資法】株価を形成する4つのステージとは?狙うべきは第2ステージ!

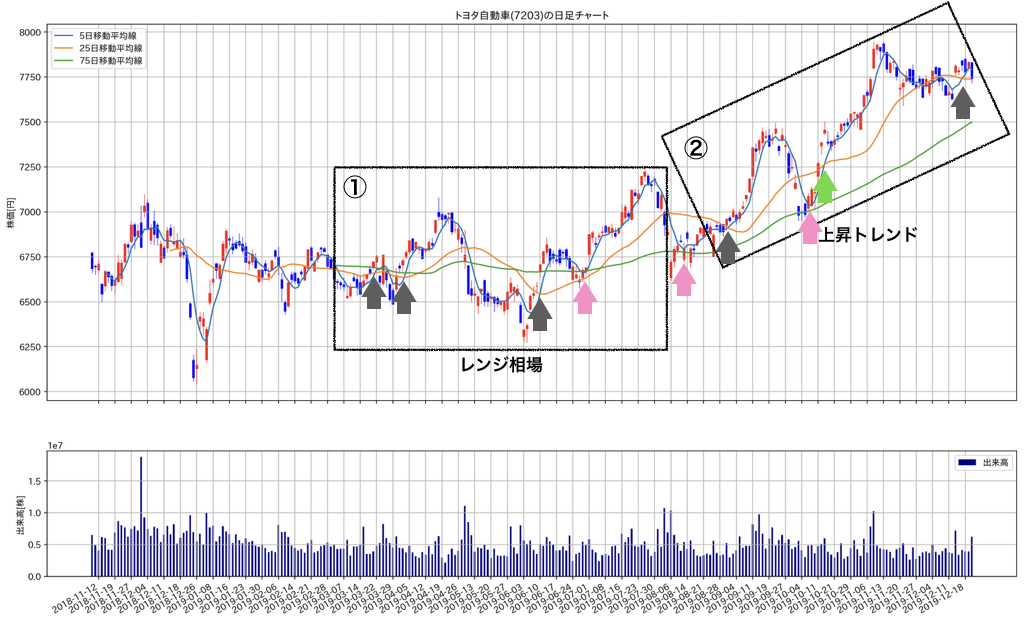

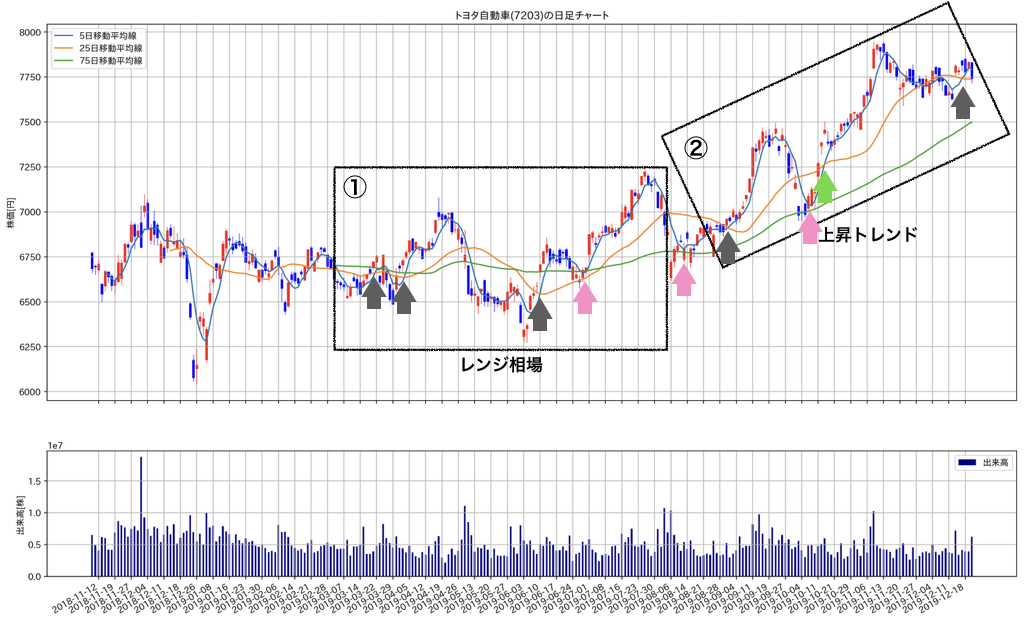

例:トヨタ自動車

また新たなチャートを例に見ていきましょう。

僕の監視している銘柄にはいい例がないので(この方法であらかじめ取り除いているため)適当な銘柄をピックアップします。

こちらはトヨタ自動車の日足チャートです。

気合い入れて少し期間を長めにしましたw

これをみると、75日移動平均線が実にいい仕事をしてくれていることがわかります。

レンジ相場

①の部分はレンジ相場になっていることがわかります。

株価は6,500円〜7,000円付近をうろついています。

このようなボックス相場では移動平均線は横ばいになります。

75日移動平均線を見てみると横ばいになっていることが確認できます。

このような状況でゴールデンクロスが発生しても騙しになる確率が高くなります。

グレーの矢印がゴールデンクロスですが、特に長期の移動平均線よりも下に株価が推移している際に発生したゴールデンクロスは注意が必要です。

その長期移動平均線の株価が上値抵抗線となる可能性もありますし、一時的な戻りで再び下落に転じる場合も十分にあります。

一番左のグレーの矢印がまさにこのパターンですね。

2つ目と3つ目のグレーの矢印については結果的にはうまくいっていますが、個人的にはかなりリスキーと言えます。

この辺りはトレードスタイルや個人の考えで意見が分かれるところです。

またピンク色の矢印は、移動平均線が下値支持線の役割を果たしています。

この場合はエントリーするべきか非常に悩ましい部分ではありますが、より慎重にいきたいのであればレンジ相場では控えた方が無難です。

上昇トレンド

次に②の上昇トレンドについて見ていきましょう。

75日移動平均線に注目すると右上がりに変化していることがわかります。

これが、レンジ相場から上昇トレンドへの変換ポイントです。

この上昇トレンドの中で発生したゴールデンクロス等の買いサインは、極めて信憑性の高いエントリーポイントになります。

また上昇トレンド発生中の下値支持線(ピンクの矢印)も有効なエントリーポイントです。

ただ②の中でもグレーの矢印については少し悩むところではあります。

②の左のグレー矢印が確認できた時点では、ここから株価が上昇に転じるのかどうかはまだ断定はできません。

一応②に入る直前に下値支持線として75日移動平均線が機能しています(真ん中のピンク矢印)。

さらに①の後半で25日移動平均線と75日移動平均線でゴールデンクロスが発生し、その後株価が下落した際には75日移動平均線が下値支持線となっているので「もしかしたら上昇トレンドくるかもね」と判断することは可能です。

このように考える場合は、②の左側のグレー矢印はエントリーポイントになります。

「この時点ではもう少し動向を見極めたい」と思う場合は見逃した方は無難ですね。

そして②のピンクと緑の矢印についてはトレンド発生が確認された状態での買いシグナルですので、絶好のエントリーポイントになります!

このポイントをうまく見つけることができるだけで勝率はかなり上がります。

ただ②の右にあるグレーの矢印については意見が分かれるところです。

75日移動平均線をみるとまだまだ右上がりの状態が続いているように見えます。

しかしながら25日移動平均線をみると横ばいに動きは変わっている(ちょっと右下がりになってる?)ようにも見えます。

シナリオを想定する

この場合はいくつかのシナリオが想定できます

- 1つ目は上昇に転じる。ただし、直近高値(7800円くらい)が上値抵抗線として機能する可能性がある。

- 2つ目が下落に転じる。さらに75日移動平均線が下値支持線として機能する可能性がある。

どちらになるかについてはわかりませんが、このようなシナリオを想定した上でエントリーするかどうかを判断することになります。

さらにここで想定される上値抵抗線あるいは下値支持線を突破すると一気にトレンドが変わる場合が多いです。

つまり下値支持線を下回ると、下落トレンドに転換する可能性がありますし、上値抵抗線を超えるとさらに強い上昇トレンドが形成される可能性があります。

このように長期の移動平均線も含めて考慮することで、エントリーすべきゴールデンクロスや下値支持線をより正確に見極めることができ、騙しを回避することができるようになります。

また、長期の移動平均線をみるときは週足チャートで13週、26週移動平均線の動向を確認するのもオススメです!

10. 移動平均線のオススメ活用法②〜他のテクニカル分析(特にオシレーター系)と組み合わせて利用する〜

2つ目の活用法が「他のテクニカル分析(特にオシレーター系)と組み合わせて利用する」というものです。

前述の通り、移動平均線には様々な活用法がありますが、それと同時に弱点もあります。

ゆえに「この弱点を補うために別のテクニカル分析を組み合わせて使おうぜ」というのが僕のオススメ活用法です。

特に移動平均線はレンジ相場に弱いので、レンジ相場で力を発揮するテクニカル分析を利用する必要があります。

ちなみにこのような分析ツールをオシレーター系と言ったりします。

オシレーター系のテクニカル分析ツールは、一般的に株価の「買われ過ぎ」と「売られ過ぎ」を判断するために利用されます。

僕はMACDやRSIを組み合わせています

オシレーター系のテクニカル分析ツールはたくさんの種類がありますが、僕が利用しているのは基本的にはRSIとMACDの2つです。

オシレーター系以外では出来高もチェックしています。

これらと移動平均線を組み合わせて利用することで、より正確にエントリーポイントや利益確定ポイント(あるいは損切りポイント・・・)を見極めることができます。

それぞれの分析ツールの詳細については別の記事で詳しく解説していきたいと思います。

例:SHINPO

ここではMACDを例にとって簡単な例だけを挙げておきます。

こちらはSHINPOという銘柄の日足チャートです。

出来高をMACDに変更しました。

①についてはレンジ相場なので移動平均線を利用した売買はリスキーです。

注目すべきは②の上昇トレンドです。

ここでMACDが力を発揮します。

「グランビルの法則」の下値支持線を利用してもうまくエントリーすることができますが、MACDを利用するとしっかりとゴールデンクロスとして確認することができます。

特に押し目買いのタイミングを把握するにはMACDは優れています。(個人的な意見ですw)

緑の矢印で株を購入しているとしっかりと利益をゲットすることができます。

赤の矢印については一気に上昇してその後一時的に下落していますが、3つ目の緑矢印をきっかけに上昇に転じて最終的には利益を得ることができています。

複数のツールを併用すると精度を高められる

このように、MACDと組み合わせることで売買タイミング(特にトレンド発生中は強いです)を見極める精度を高めることができます。

その他RSIや出来高などと組み合わせることでも同様に買いタイミングや売りタイミングを見極めることができるようになります。

ちなみにこの他にもオシレーター系と言われるテクニカル分析はたくさんあります。

僕自身も様々なツールを利用してきましたが、巡り巡ってMACDとRSIの2つに収まりました。

経験上、多くの種類をツールを使いすぎると、情報が多くなり過ぎて、なかなか行動ができなくなってしまいます。

どれか1つでもよろしくないサインがあると怖くてエントリーできなくなっちゃうんですよね。

ゆえにある程度トレードスタイルが確立したらそれにあったテクニカル分析ツールを数種類に絞って組み合わせてトレードしていくのが良いかと思います。

【おまけ】僕が利用しているツール

ちなみにですが、現時点で僕が利用しているものをご紹介しておきます。

- トレンドライン

- グランビルの法則

- 移動平均線

- MACD

- RSI

- 出来高

ちょっと多すぎる気もしていますが、今のところこの組み合わせが一番うまくいっています。

まとめ

いかがでしたでしょうか。

ここでは代表的なテクニカル分析ツールである移動平均線の特徴や活用法、弱点などについてできる限り詳しく解説してきました。

移動平均線は、とてもシンプルですがうまく活用することができるととても強力な武器になります。

もちろん移動平均線には弱点はありますが、3つの移動平均線を組み合わせ利用したり、その他のテクニカル分析ツールと組み合わせて利用することでより正確に売買タイミングを見極めることができます。

大事なことは、レンジ相場では移動平均線は力を発揮できないということです。

まずはトレンドを正しく把握できるようになることが株式投資で勝つためのポイントです。

今回の記事はかなり長くなってしまいましたが、ここまで読んでくださってありがとうございます。

本記事を読んで少しでもお役に立てたら嬉しいです!

これからも僕が利用しているテクニカル分析ツールについて解説していきますので、引き続きよろしくお願いいたします。

-

【シンプルだけど効果絶大!】 売買法則の基本である 「グランビルの法則」とは?

-

【ミネルヴィニの成長株投資法】株価を形成する4つのステージとは?狙うべきは第2ステージ!