こんにちは。TATです。

今回は出来高について解説していきます。

出来高は取引された株数を指しますが、意外と気にしている人が少ないんじゃないかなと思います。

僕も投資を始めた頃は特に気にしていませんでした。

ただ投資について様々な本を読んでいた際に、ある本をきっかけに出来高の重要性を知ることになりました。

それが僕がバイブルの1つとして愛読している「オニールの成長株発掘法」です

これを読んで出来高の活用法や、出来高の増減が示す意味を理解できるようになりました。

実際にこの本で学んでからは、出来高に注目して売買タイミングを見極めるようになり、勝率も上がりました。

ここでは出来高について解説するとともに、出来高の増減が示す意味や出来高の活用法について解説していきます。

目次

【投資家の動きを察知!】「出来高」の特徴や活用法に ついて解説します!

1. 出来高とは?

まずは出来高について改めて解説していきます。

前述の通り、出来高とは「取引された株の数」を指します。

日足ベースで見ているのであれば、出来高とはある日に売買された株の総数を指します。

ここには買いの株数と売りの株数の両方が含まれているので、出来高が上昇した=買い注文が殺到したということでは決してありませんのでご注意ください。

何かしらの悪材料が出て投資家が一斉に売った際にも出来高は増加します。

英語では「Volume」や「Turnover」と言われます。

2. 出来高から投資家の動きを察知する!

とりあえず出来高についてはお分りいただけたと思いますが、ここで疑問になってくるのが「どうやって活用できるのか」ということです。

いくら出来高について理解できても活用方法を見出せないと意味がありません。

投資家の動きを察知する

出来高には様々な活用法がありますが、僕が個人的に思う一番のメリットが「投資家の動きを察知できる」という点です。

基本的に株価が大きく動くときにはそれなりの売買量が必要になります。

個人投資家のみの売買では株価が大きく動くことはなかなかなく、多くの場合は機関投資家が関わっています。

株価が大きく動く際には、機関投資家などが大量に売買している場合が多いんですね。

そして彼らが大量に売買した際には出来高に反映されます。

つまり出来高の動きを確認することで、「投資家の動き」を察知することができます。

もし出来高がいきなり急増して株価が上昇したら、どこかしらの機関投資家が大量の買い注文をした可能性があります。

あるいはどこかの証券アナリストが株価の目標価格を引き上げて買い注文が殺到したのかもしれません。

何れにしても詳細については都度調べなければ分りませんが、少なくとも出来高が急増したら機関投資家や優力な情報元などが何かしらの動きをしたと捉えることができます。

機関投資家などの売買量が圧倒的に多い投資家が売買すると株価は(上にも下にも)大きく動くので、出来高でこの動きを察知できるのは一番のメリットであると私は感じています。

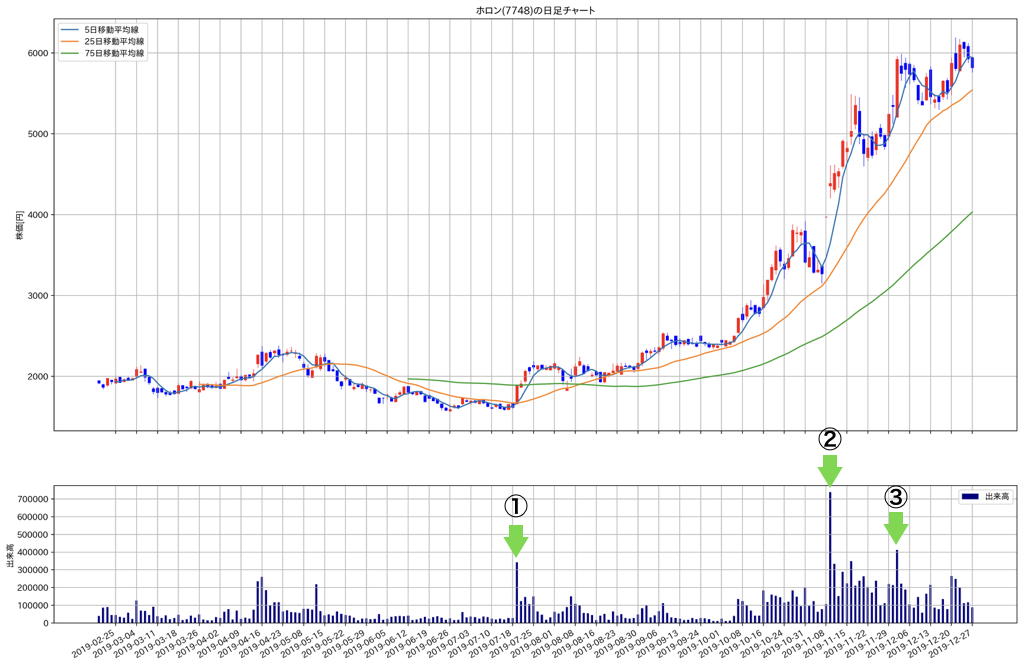

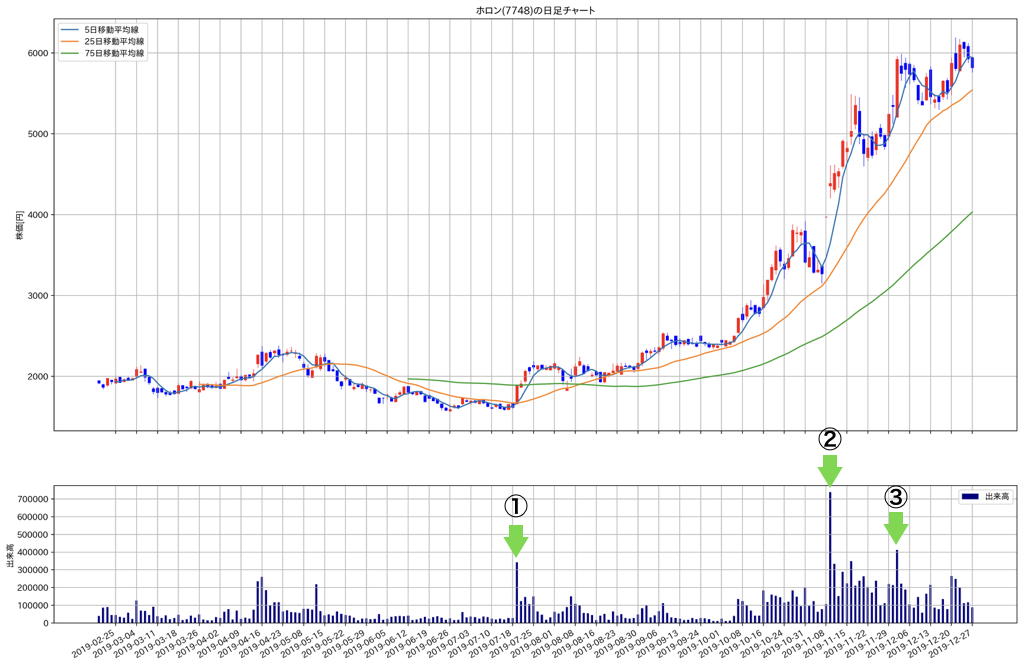

例:ホロン

例としてホロンの日足チャートを見てみましょう!

チャートを見ると出来高が増加した場面がいくつか見られますが、ここでは3つピックアップしました。

緑の矢印で示している部分です。

それぞれ出来高が急増していることがわかります。

このような急増を見つけたら、「何かが起きたはずだ」と疑わなければいけません。

だいたいググるとすぐに「これだろうな」という材料は見つかります。

ちなみに1つアドバイスとして、こういった材料を探すときには、単純にググってもいいのですが、Yahooファイナンスや株探などの株式情報を扱うサイトのニュースを探すと便利です。

銘柄に関連したニュースのみを表示できるのですぐに見つけることができます。

例えば①の矢印のタイミング(2019/7/18あたり)ですと、この場合は特集記事などが出ていましたね。

→ 【杉村富生の短期相場観測】 ─ 急騰の昭和、波乱の平成、そして希望の令和に!

この他にもニュースが出ているのと思うのでもし興味があれば練習がてら探してみてください!

②と③のタイミングについても簡単にググってみました。

② → 本日の【イチオシ決算】 ホロン、三井不、BEENOS (11月7日) や 利益成長【青天井】銘柄リスト 〔第2弾〕 30社選出 <成長株特集>

③ → 新興株4日 ジャスダック平均、9日続伸 18年10月以来の高値 マザーズは反落

こちらの例では特集記事などで取り上げられていたことがわかりましたが、よくあるパターンが決算発表直後の出来高急増です。

3. 出来高から急増して株価が上昇したら買いのチャンス!

ここまでで、出来高の急増から投資家の動きを察知することについて解説してきました。

ここからは、株価が上昇した場合と下落した場合で、出来高が急増した際にどのように活用できるのかについて解説していきます。

まずは「出来高が急増して株価も上昇した場合」です。

これは基本的には買いのタイミングになります。

多くの投資家がエントリーして株価が上昇しているので、何かしらのポジティブ材料が発表されたことが予想できます。

ただ、「出来高が急増して株価も上昇したら直ちに買えばいいのか」と言われるとそうではありません。

まずはきちんと出来高急増の原因となる情報を見極めてそれをしっかりと理解しましょう。

そして出来高のみではなく、他のテクニカル分析ツールも合わせて確認することも重要です。

いくら出来高が急増して株価も上昇した状況でも、例えば移動平均線を見るとデッドクロスが発生していたら買うべきではありません。

基本的にはいくつかのテクニカル分析ツールと組み合わせて出来高を利用するのがオススメです。

例:ホロン

先ほど例にあげたホロン(7748)をもう一度見てみます。

こちらの①、②、③を見てみると、それぞれ出来高については急増しており、同時に株価も上昇しています。

チャートを振り返ってみるとここでエントリーしていれば大きな利益が出たことは自明ですが、当時だとどう判断していたでしょうか。

迷わず全ての場面でエントリーしていましたか?

僕の場合はおそらくエントリーしていたのは②のみで、①と③はスルーしていたと思います。

①の場合は、株価は僕が基準として利用している75日移動平均線の下に位置しています。

ここでエントリーしても75日移動平均線が上値抵抗線になる可能性もなきにしもあらずなので、僕の場合はエントリーしていなかったと思います。

③については、株価は75日移動平均線を上回っているので一見良さそうに見えますが、僕が気になるところは25日移動平均線と75日移動平均線が大きく乖離していることです。

「これだけ乖離した状況でさらに株価は上昇をするのか」と考えると意見が分かれるところです。

個人的には1度株価の上昇は落ち着いて調整局面に入るのかなと予測します。

もちろんこのままさらに上昇する可能性はありますが、同時に調整局面に入る場面も想像できてしまうのでエントリーするのはとても慎重になります。(おそらくここではエントリーしていません)

②については25日移動平均線を下値支持線として株価が跳ね上がっています。

このタイミングで出来高が急増してかつ株価も高騰していれば僕なら迷わずエントリーしています。

その後数日間は調整が続いていますが、その後は再び上昇に転じているので利益がゲットできていたことになります。

このように、出来高が急増して株価も上昇している場合にはエントリーポイントになりますが、必ず買うということではないということはおさえておいてください。

ちなみにですが、この②の直前のタイミングや2019/10/08らへんに出来高が増加している場面もエントリーポイントになります。

これは以前の記事でご紹介した「グランビルの法則」を利用すると買いのタイミングであることがわかります。

-

【シンプルだけど効果絶大!】 売買法則の基本である 「グランビルの法則」とは?

これに加えて出来高が上昇していればタイミングの精度は高まります。

4. 出来高から急増して株価が下がったら下落のサイン!

出来高が急増して株価も上昇すればエントリーポイントになりますが、逆に株価が下がっている場合には要注意です。

出来高が急増して株価が下がっているということは圧倒的に売りが多いということになります。

つまり多くの投資家が株を売却して利益を確定(あるいは損切り)して売り抜けていることになります。

特に上昇トレンドにおいてこの売り抜けが確認できたら注意が必要です。

トレンド転換のサイン、さらにときには暴落のサインになります。

保有している銘柄が上昇トレンドにあって、売り抜けが確認できたら売りのサインにも利用できます。

何れにしても売り抜けが短期間の間に何度も発生した場合には要注意で、売却しておいたほうが無難です。

この考え方については僕の株式投資バイブルの1冊である「オニールの成長株発掘法 【第4版】」から学びました。

さらに日経平均やTOPIXなどの主要な株価指数でこの売り抜けが短期間で何度も発生した場合にはトレンド転換や、不景気に突入する予兆としてみることもできます。

「オニールの成長株発掘法 【第4版】」には、出来高の動きからリーマンショックやITバブルなどの暴落を事前に察知できるといっています。

実際に、この本の著者であるオニールさんは、出来高と株価の関係から事前に投資家による売り抜けを察知し、暴落前に保有していた株を売却していたことで暴落による損失を回避しています。

あまり注目されることのない出来高ですが、うまく利用すれば投資家の動きを捉えることができ、さらには暴落の予兆を確認することもできます。

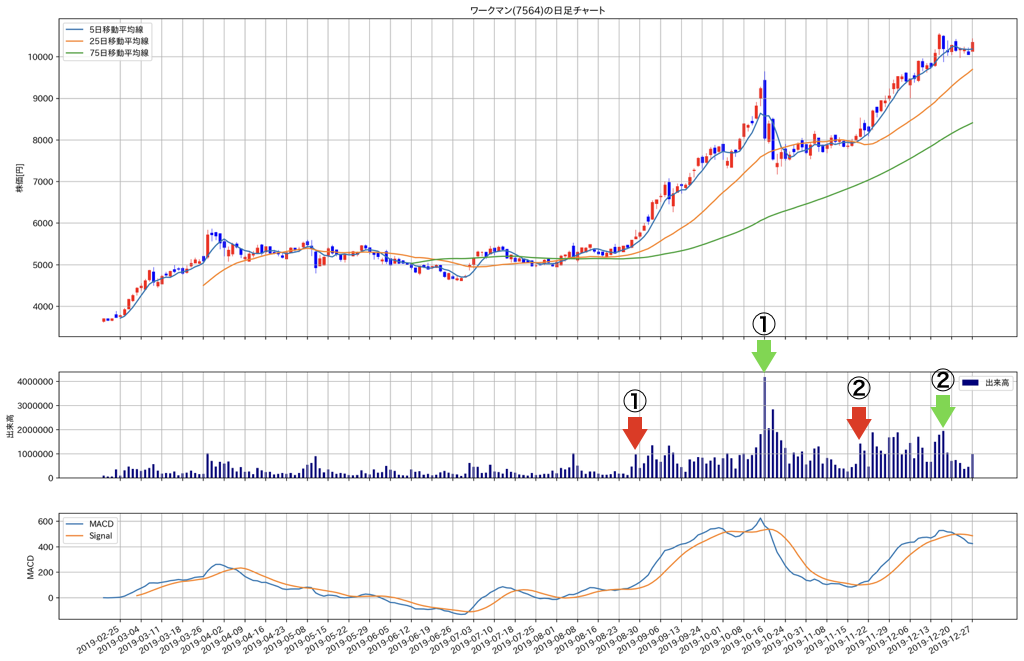

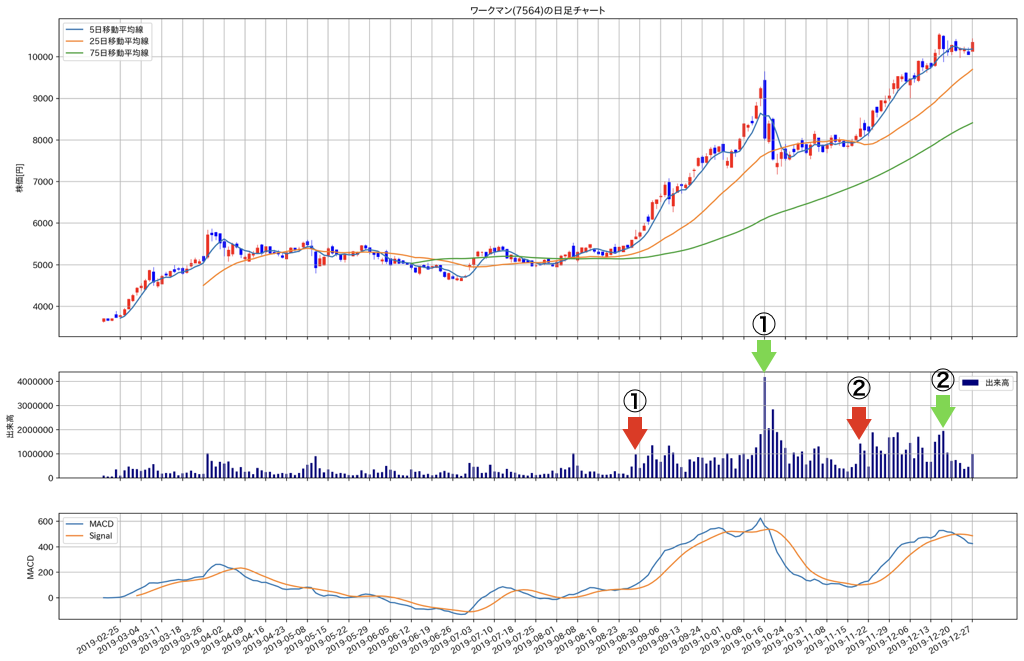

ワークマン

ここで1つ例をご紹介します。

今年絶好調だったワークマンです。

過去の記事でもご紹介しています。

-

【PB商品で顧客層拡大】新規顧客取り込みが大成功!テンバガー達成も見えてきたワークマンに注目!

こちらの日足チャートを見てみます。

出来高に注目したところに矢印をつけました。

ここでみるのは緑の矢印です。

ここで出来高が増加して株価が下がっていることがわかります。

①についてはみた瞬間にすぐに株価が暴落していることがわかります。

①の出来高急増については何かしらのネガティブ材料があったことが想像できます。

注目すべきは②です。

②についてはなかなか見逃しやすいように思います。

3日前にピーク値をつけてその後は横ばいになり、株価はじりじりと下がりながら出来高は増加しています。

急増とまではいきませんが、ちょっとずつ増加していることがわかります。

②は直前まで株価が大きく上昇する上昇トレンドが形成されていました。

約8,000円で移動平均線とMACDでゴールデンクロスが発生し、その後10,000円を超えたのでものすごい上昇ですよね。

しかし10,000円を超えてからは伸び悩み、横ばいとなっています。

そしてここで株価は少しずつ下がりながら同時に出来高は少しずつ増加していることがわかります。

ここからわかることは、「多くの投資家が株を売却して利益を確定させている」ということです。

株価が上昇しきったのでここからさらに株価が高騰するには新たな材料が必要です。

僕ならこのタイミングで売却して利益を確定させます。

またMACDを見てもデッドクロスが発生しているのでここで売却するのもありかなと思います。

しかしこのチャートからもわかるように、MACDのサイン発生までには遅延がありますので、場合によっては売却時にはある程度株価が下がって利益が目減りする可能性はあります。

同様の手法で日経平均株価やTOPIX、さらにダウ平均やS&P 500などの主要株価指数に応用するのもオススメです。

5. 僕の「出来高」活用法!

さて、ここまでで出来高の概要や特徴について解説してきました。

最後に僕の「出来高」活用法をご紹介したいと思います。

ここまでで解説した内容とかなり被ってしまいますが、基本的には移動平均線やMACDなどのテクニカル分析ツールをメインに利用し、補助材料として出来高を利用しています。

出来高が急増したからといって必ず売買するということは決してありません。

あくまでもエントリーポイントには「グランビルの法則」、「移動平均線」、「MACD」などを使って、それらのツールで買いのシグナルが発生した際に出来高もチェックして、もし出来高が増加していればエントリーするプラス材料として利用しています。

あくまでもサブ的な使い方です。

サブ的なポジションですがうまく活用することができれば投資家の動きを察知することができるので、先ほどのワークマンの例のように、株価の下落とともに出来高が増加していれば、MACDのデッドクロスを待たずして、保有していた株を素早く売却することもあります。

例:ワークマン

例として先ほどのワークマンのチャートもう1度見てみてください。

今回は赤色の矢印です。

これらはどちらも絶好の買いタイミングと捉えることができます。

①で出来高が増加したタイミングでは、直前にMACDでゴールデンクロスが発生しており、株価を見るとちょうどレンジ相場を抜け出しそうな状況です。

移動平均線を見ても、5日移動平均線が25日移動平均線と離れていっているのでここから大きく上昇しそうな雰囲気がプンプンします。

実際にその後の株価の上昇は凄まじく、緑の矢印の①にたどり着くまで約4,000円ほど上昇しています。

当時の僕は、勤めていた会社の関係で自由に取引できなかったのですが、このチャートを見るとやっぱり悔しいですねw

そしてもう1つの赤色の矢印②も絶好の買いのタイミングとなります。

出来高が上昇して、さらにMACDと移動平均線でもほぼ同時にゴールデンクロスが発生します。

これらの全ての条件が揃う買いシグナルはとても珍しいのでここは逃せません。

ただ当時の僕はその他の銘柄に投資していたので資金が残っておらずここでエントリーすることはできませんでした。(資本金を増やすきっかけになりましたw)

現在圧倒的に後悔しています(笑)

この2つの買いタイミングで購入し、それぞれの売りタイミングで売却していれば100株のみでも約60万円の利益が出ていたわけですから本当に悔しいですねw

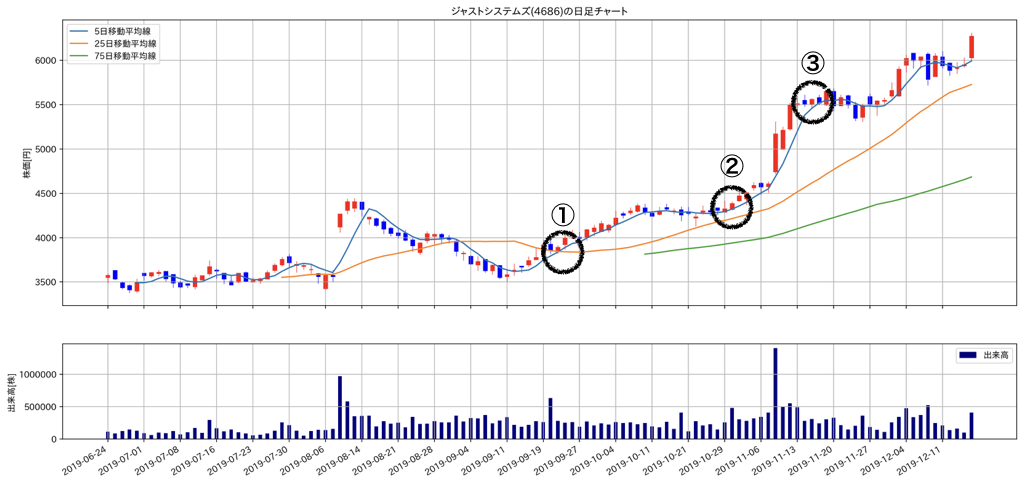

例:ジャストシステムズ

さて、ワークマンだけだと少し寂しいのでもう1つ例をご紹介しましょう。

以前、こちらの記事でも登場したジャストシステムズを見てみます。

-

【シンプルだけど奥深い!】「移動平均線」について 徹底解説します!

ここの①と②はそれぞれ「移動平均線のゴールデンクロス」と「グランビルの法則の押し目買い」において買いのタイミングですが、どちらも出来高が上昇していることがわかります。

これもエントリーを押す材料の1つになります。

そしてここでは示していませんが、出来高が急増した2019/11/10も注目に値します。株価も急騰していますね。

ここは意見が分かれるところですが、見方によっては1度接近した5日移動平均線と25日移動平均線が再び離れていきそうな雰囲気があります。

こうなると「ここからさらに上昇するのかな?」と捉えることもできます。

一方で、「25日移動平均線との乖離率が一気に上昇したので少し危ないのかな?」と捉えることもできます。

どちらが正しいのかというのではなく、あらゆる可能性も考慮した上でエントリーするかどうかの判断をしなければなりません。

僕個人の意見としては、どちらにいくか判断できないのでエントリーしません。

何れにしても、出来高を利用することで売買タイミングの精度を高めることができます。

出来高単体ではなかなか判断できませんが、移動平均線やMACDなどと組み合わせて利用することで効果的に活用することができます。

さらに投資家の売り抜けを確認して暴落を察知することにも利用できるのでとてもおすすめな指標です。

まとめ

いかがでしたでしょうか。

ここでは出来高について、その概要や特徴、活用法などを解説してきました。

出来高に注目している方はあまり多くないと思いますが、うまく活用することで、投資家の動きを察知できたり、売買タイミングの精度を高めることができるようになります。

さらに売り抜けを確認して暴落の予兆することも可能です。

シンプルですが、使い方次第で様々な用途があります。

ぜひとも皆さんも今日から出来高に注目して株価をチェックしてみてください。

出来高については僕がバイブルとして愛読しているこちらの本で詳しく書かれているので、是非とも一度手にとってみてください。