こんにちは。TATです。

今回は売買法則の基本である「グランビルの法則」について解説します。

株式投資に限らずFXなどのテクニカル分析などにも利用されているとっても有名な法則です。

「グランビルの法則」は、株価と移動平均線の位置関係に注目したテクニカル分析で、内容としてはとてもシンプルですが、うまく利用することができれば絶大な効果を発揮します。

私自身も売買タイミングの一つとして「グランビルの法則」を活用しています。

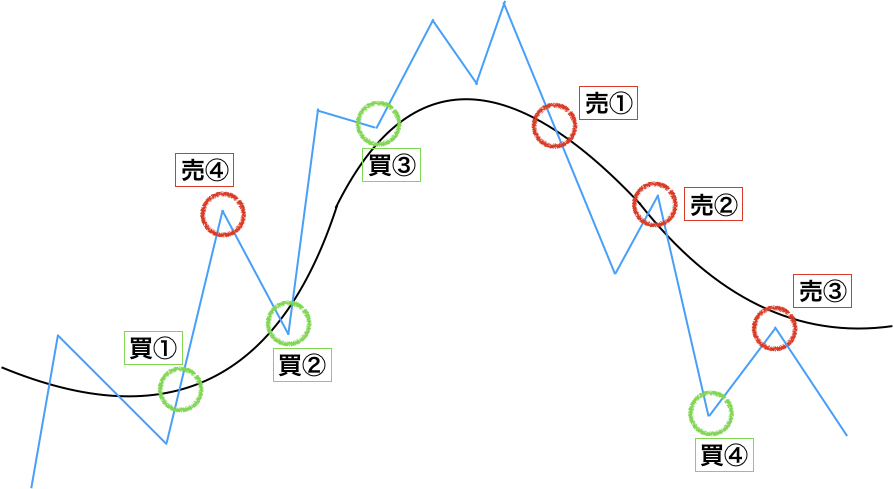

「グランビルの法則」は、株価と移動平均線の位置関係から、買いタイミングと売りタイミングがそれぞれ4パターンずつあります。

ここでは「グランビルの法則」について解説するとともに、組み合わせて利用すべき移動平均線や、さらにおまけとして僕の「グランビルの法則」活用法についてもご紹介していきます。

目次

【シンプルだけど効果絶大!】売買法則の基本である「グランビルの法則」とは?

1. グランビルの法則とは?

まずは改めて「グランビルの法則」についてご紹介します。

「グランビルの法則」は、金融記者であるジョセフ・E・グランビル(Joseph E. Granville)が考案したテクニカル分析手法です。

金融記者が考案したというのがおもしろいところです。

内容はとてもシンプルで株価(ローソク足)と移動平均線の位置関係に注目して株を売買するタイミングを見極めます。

こちらの図にあるように、買いのタイミングと売りのタイミングはそれぞれ4パターンあり、うまく活用することができればとても強力な武器になります。

「グランビルの法則」は、テクニカル分析の基本として多くのトレーダーに利用されています。

また株式投資に限らずにFXなどのチャート分析の際にも利用されます。

2. 利用すべき移動平均線は?

「グランビルの法則」を利用する際に最も重要になるのが、「どの期間の移動平均線を利用するのか」です。

考案者であるジョセフ・E・グランビルは、200日移動平均線を利用することを推奨しています。

つまり冒頭でご紹介したこの図の移動平均線は200日移動平均線であると思ってください。

ただ200日移動平均線に限らず、5日間や25日間の移動平均線でも「グランビルの法則」に見られるような動きは見てとれます。

週足の場合だと、13週や26週移動平均線、月足の場合だと12ヶ月や24ヶ月移動平均線がよく利用されます。

3. 4つの買いタイミング

さて、ここまで「グランビルの法則」の概要についてご紹介してきたのでここからはそれぞれの売買ポイントについてもう少し詳しく見ていきたいと思います。

まずは買いのタイミングについて見ていきましょう。

先ほどの図を利用して順番に見ていきます。

まず、1つ目の買いのタイミング(買①)が、「移動平均線が下落傾向→横ばい→上昇に転じたところで株価が下から上へ突き抜けたタイミング」です。

ここが株価が上昇するサインであり、買いのタイミングとなります。

2つ目と3つ目の買いのタイミング(買②および買③)が見た感じ似ていますが、「移動平均線を下回ってから上昇に転じる」か、「移動平均線をぎりぎり下回らずに上昇に転じる」かの違いがあります。

いずれの場合でも、移動平均線が上昇傾向(右上がり)の状態であればこれらの株価の動きは買いのタイミングになります。

押し目買いとも言われます。

個人的には、この買②および買③の買いシグナルを最も頻繁に利用します。

これはトレードスタイルにもよりますが、順張り(トレンドフォロー)の戦略を取る人にとっては、ここがエントリーポイントになるパターンが多いです。

最後の買いタイミング(買④)が、「移動平均線が下落傾向(右下がり)の際に、株価が大きく移動平均線の下に乖離したタイミング」です。

これはトレンドに逆らう逆張り手法なので少し難易度が上がります。

僕は利用していません(笑)

仮にこの逆張り手法を利用する際には、これに加えて乖離率などの指標を利用した方が良いかと思います。(もしご興味があればググってみてください!)

以上が買いタイミングの4パターンでした。

4. 4つの売りタイミング

次に売りタイミングの4パターンについてみていきます。

基本的には買いタイミングの逆だと思っていただいて問題ありません。

使い回しで申し訳ないのですが、先ほどの図を利用して順番に見ていきます!

1つ目の売りタイミング(売①)が、「移動平均線が上昇→横ばい→下落に転じたところで株価が上から下へ突き抜けたタイミング」です。

これは下落トレンドの始まりのサインになるので売りのタイミングになります。

2つ目と3つ目の売りタイミング(売②および売③)が、移動平均線が下落傾向(右下がり)の時に「株価が移動平均線を下抜けたタイミング」と、「移動平均線から下に乖離したタイミング」です。

これらは買いタイミングで言った「押し目買い」の逆に該当します。「押し目売り」です。

これらは下落トレンドに拍車をかけるタイミングですので絶好の売りタイミングになります。

最後の売りタイミング(売④)が、「移動平均線が上昇傾向(右上がり)の際に株価が移動平均線の上に大きく乖離したタイミング」です。

これは先ほどの買④と同様で逆張り手法に利用されます。

以上が売りタイミングの4パターンでした。

5. 僕の「グランビルの法則」活用法!

ここまで読んでいただくと、「グランビルの法則」についての理解がかなり深まったと思います。

最後におまけとして僕が実践している「グランビルの法則」の活用法についてご紹介します。

まず、僕の投資スタイルは、順張り(トレンドフォロー)トレードで、スイングトレード(数日〜数ヶ月くらい)をメインにしています。

特にこちらの記事でご紹介している「第2ステージ(上昇局面)」で応用すると効果てきめんです。

-

【ミネルヴィニの成長株投資法】株価を形成する4つのステージとは?狙うべきは第2ステージ!

そして信用取引はほとんどしていないので空売りはしていません。

したがって、僕が「グランビルの法則」を利用するのは、「エントリーポイントである買①と押し目買いのタイミングである買②と買③、さらに利益確定の際に利用する売④のタイミング」です。

買④、売①、売②、売③については一切利用していません(笑)

そして移動平均線の期間については200日ではなく25日移動平均線を利用しています。

僕の経験上、「グランビルの法則」は25日移動平均線でもかなり有効です!

さらに僕が売買する銘柄については、こちらの監視銘柄に登録されている銘柄のみとしています。

ここからさらに業績推移や経営指標などを見て投資対象銘柄を選定し、その後チャートを確認して「グランビルの法則」の買いタイミングが出たらエントリーしています。

言葉だけだとなかなか想像するのが難しいと思うので、実際に僕がトレードした銘柄から1つ例を出しておきます。

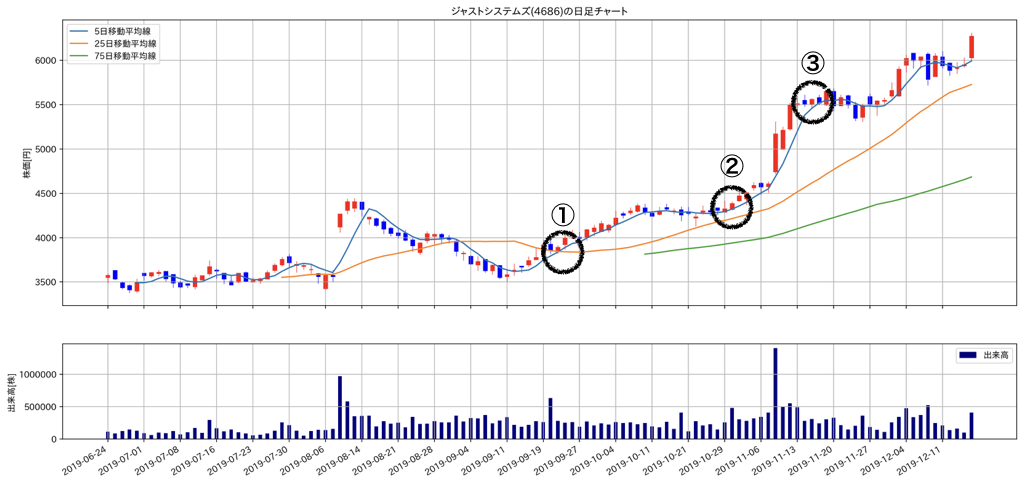

例:ジャストシステムズ

ジャストシステムズという銘柄で、証券コードは4686です。

僕がここで『グランビルの法則』を利用しているのは25日移動平均線ですが、参考値として5日と75日移動平均線も表示しています。

先ほどご紹介した買いタイミングと売りタイミングを見てみると、図の①が買いタイミングの1つ目(買①)に当てはまることがわかります。

さらに図の②が買③、③が売④に該当することがわかりますね。

僕の実際のトレードでは、図の②のタイミング(2019/11/05)で株を購入し、③のタイミング(2019/11/14)で株を売却して利益確定しました。

4,580円で100株購入し、 5,520円で売却してので9日間で94,000円の利益でした。

このように、「グランビルの法則」は、とてもシンプルながらもうまく活用することができればとても強力な武器になります。

さらに僕の場合は、この「グランビルの法則」を適用する前に、決算情報などをもとに株を選定しています。

基本的に業績好調な成長株にしか投資しないので、業績不振な銘柄に比べると下落のリスクは抑えることができていると思います(抑えられていると信じてますw)

このような銘柄に「グランビルの法則」を適用することで、さらに勝率を上げることができます。

もちろん勝率100%にはなることは決してありませんが、少なくともある程度の基準を設けて選定した銘柄に「グランビルの法則」を適用することで勝率は少しは上がるであろうと信じていますw

まとめ

いかがでしたでしょうか。

今回は、売買法則の基本である「グランビルの法則」について、その概要の僕が実践している活用法をご紹介しました。

「グランビルの法則」は、株価(ローソク足)と移動平均線の位置関係に注目した非常にシンプルなテクニカル分析手法ですが、うまく利用することができればとても強力です。

特に順張りトレードをしている方にとっては、押し目買いのエントリーポイントを見極める有効手段になります。

さらに業績が好調で株価が上昇傾向にある銘柄に「グランビルの法則」を適用することでより勝率を上げることができます。

ぜひとも活用してみてください!

-

【ミネルヴィニの成長株投資法】株価を形成する4つのステージとは?狙うべきは第2ステージ!