こんにちは。TATです。

今日のテーマは「日本株で52週高値更新後の株価の動きと更新間隔、更新回数の関係を調べてみた」です。

こちらの記事の続編になります。

-

日本株で52週高値更新後の株価の動きを調べてみた【2021年~2022年のデータで検証】

続きを見る

上記の記事では、52週高値更新後の動きについて過去の株価データを集計して統計的な特徴を見ていきました。

今回はもう少し踏み込んで、更新間隔や更新回数との関係について調べていきたいと思います。

例えば、過去1週間で3回以上52週高値を更新したら上昇する可能性が高いとか、更新間隔が〇〇日以上ある方が上昇する可能性が高いとか、こういった何かしらの特徴がわかればいいなと思っています。

結論として、「ある程度の更新間隔をあけた後の52週高値更新の初動(1回目)を捉えることが大事だよね」ということがわかりました。

データの準備

まずはデータの準備です。

前回利用したデータを再利用します

こちらについては前回の記事で利用したものと同じものを使います。

僕が運営している「投資でニート生活」で収集・管理しているデータです。

ここに今回の分析のためにカラムをいくつか追加しました。

用意したデータのカラム一覧がこちらです。

太字になっているのが追加したカラムになります。

データのカラム一覧

- Ticker:証券コード

- Date:日付

- Open:始値

- High:高値

- Low:安値

- CLose:終値

- 間隔:前回の52週高値更新日からの経過日数

- 連続更新日数

- 更新回数_1週間:過去1週間の52週高値の更新回数

- 更新回数_1週間:過去2週間の52週高値の更新回数

- 更新回数_1ヶ月:過去1ヶ月の52週高値の更新回数

- 株価_1週間後:52週高値更新日の終値と1週間後の株価の変化率

- 株価_2週間後:52週高値更新日の終値と2週間後の株価の変化率

- 株価_1ヶ月後:52週高値更新日の終値と1ヶ月後の株価の変化率

- 株価_3ヶ月後:52週高値更新日の終値と3ヶ月後の株価の変化率

- 株価_6ヶ月後:52週高値更新日の終値と6ヶ月後の株価の変化率

* 1週間=5営業日、1ヶ月=21営業日で計算

データの期間は2021年1月1日〜2022年12月31日で、2022年12月31日現在で上場している日本株の全銘柄を対象にします。

また、こちらのデータを取得したのは、2023年2月3日です。

よって、2022年12月に52週高値を更新した銘柄でも1ヶ月後までの株価なら存在します。

3ヶ月後や6ヶ月後のデータは未来すぎてまだ存在していないのでありません。

さらにここから異常データと判断したグローバルウェイ(証券コード: 3936)を除外して、最終的なデータは全部で33,150行、銘柄数は2,727個ありました。

-

日本株で52週高値更新後の株価の動きを調べてみた【2021年~2022年のデータで検証】

続きを見る

追加したカラムの統計値を確認する

分析の前に、用意したデータの統計値を確認しておきます。

特に追加したカラムの統計値を見ておきましょう。

間隔はばらつきが大きいですね。

この辺りも考慮しながらデータを見ていく必要がありますね。

更新間隔

それではここから実際にデータを見ていきます。

まずは更新間隔からです。用意したデータの「間隔」というカラムについて調べていきましょう。

分布を確認する

最初に分布を確認します。

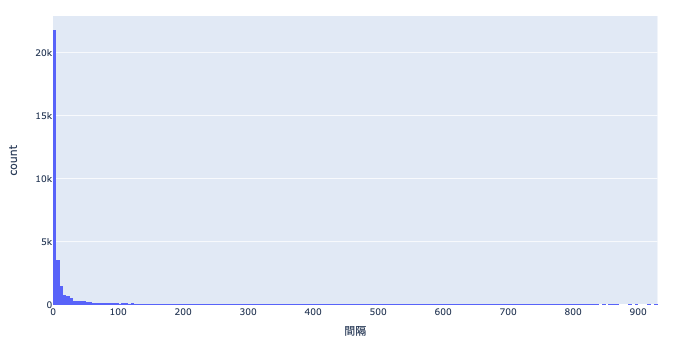

ヒストグラムで見てみる

ヒストグラムにしてみました。

ご覧の通り、圧倒的な外れ値がありますね。

最大値は925日に対して、平均値は29.10日、中央値は3日です。

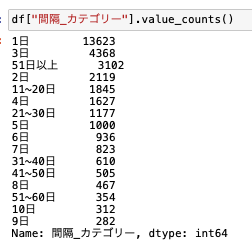

データをグルーピングする

ちょっとばらつきが大きすぎるのでグルーピングした方が良さそうです。

分布内容を精査した結果、間隔が1〜10はそのまま、11〜50までは10刻み、残りは50以上としてデータをグルーピングしました。

結果を「間隔_カテゴリー」というカラムに定義します。

中央値で比較する

データの下準備ができたので、結果を見ていきます。

まずはカテゴリー別の各株価変化率の中央値を見てみます。

平均値だと外れ値の影響が大きいので、ここでは中央値で比較していきます。

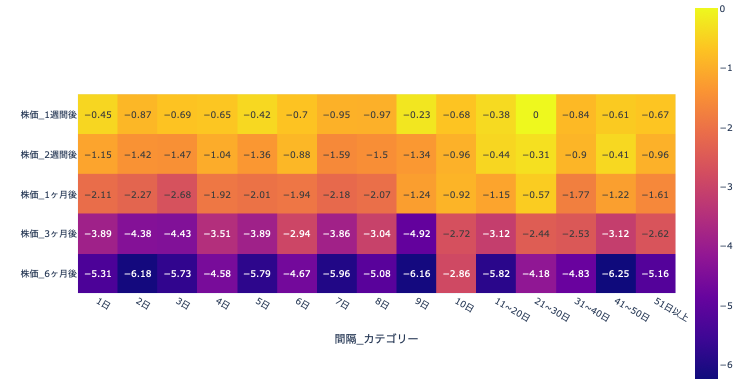

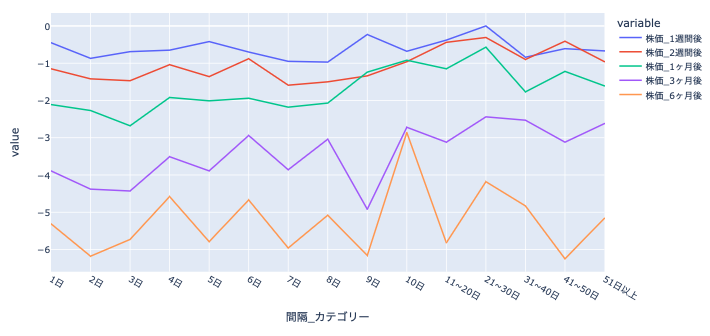

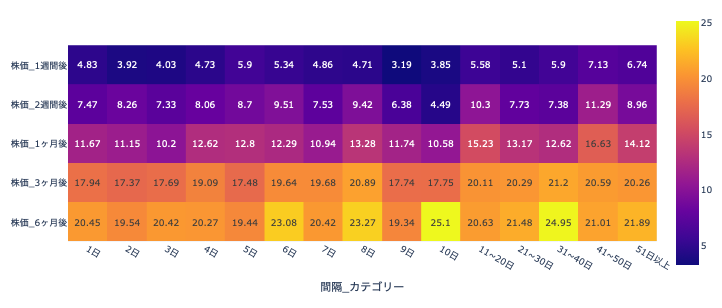

ヒートマップで見る

ヒートマップにすると全体の傾向を簡単に把握することができます。

ここからわかることは、まず縦方向に見ていくと、期間が長くなるほど株価変化率が下がっていく傾向にあることがわかります。

横方向では間隔による違いを比較することができますが、ここではあまり大きな傾向は見られません。

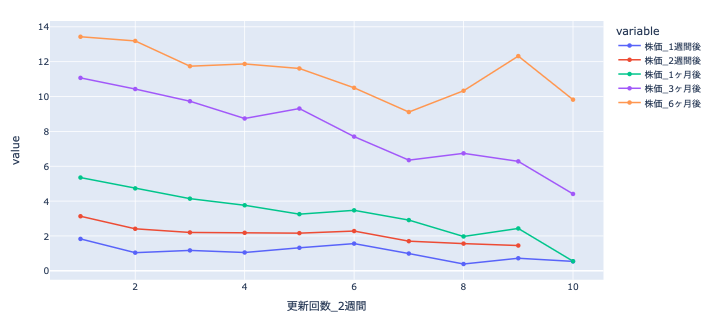

線グラフで見る

線グラフにしても傾向を用意に把握することができます。

全体的に横並びになっているので、間隔による違いはないことがわかります。

勝率で確認する

次に勝率でも見てみます。

ここでは、僕が個人的に利確の基準としている20%の利益が取れる確率で見ていきます。

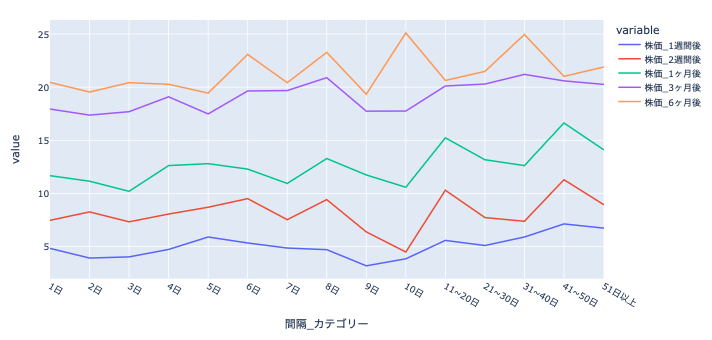

まずはヒートマップです。

こちらは期間が長くなると勝率が上がっていくことがわかります。

間隔による違いは見られません。

個人的に、3ヶ月で20%の利確ができる可能性が20%ほどあるというのは結構大きな数字だと思います。

適切に損切りしつつ、資金管理をきちんとすればいいとこまで行けそうです。

線グラフでも比較してみます。

こうみると間隔が大きくなるとなんとなく右上がり(勝率が上がっている)にも見えますね。

ただ、そこまで大きな差は見られません。

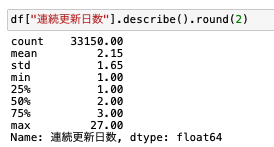

連続更新日数

次に連続更新日数で見てみます。

株をやってると、4連騰みたいな表現を耳にします。

これは4日連続で株価が上昇していることを意味して、一般にはこういった連騰が発生すると強いトレンドが形成されていると判断されます。

ここでさらに52週高値を連続で更新していくような銘柄があればさらにすごそうですよね。

ということでデータを使って検証していきます。

これもグルーピングします

こちらのデータもばらつきが大きいのでグループングしていこうと思います。

統計値を見ると、中央値が2に対して、最大値は27日です。

ここでは「連続更新日数_カテゴリー」というカラムを定義して、10以上を1つにまとめました。

これでデータを比較していきます。

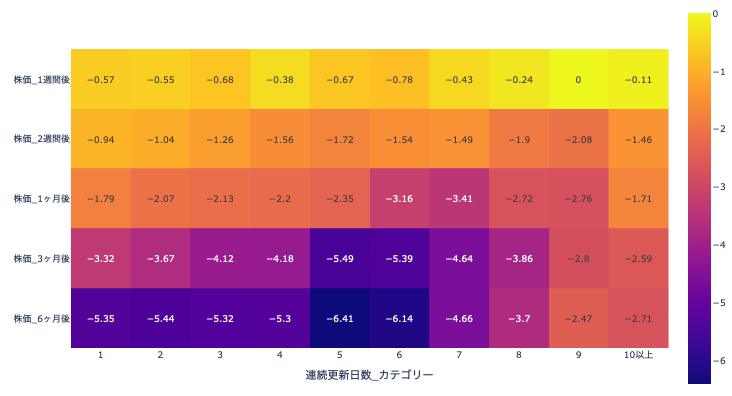

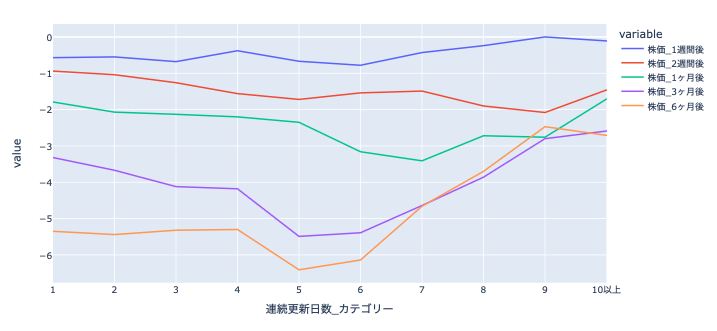

中央値で比較する

まずは中央値で比較していきます。

先ほどと同様にヒートマップで見てみましょう。

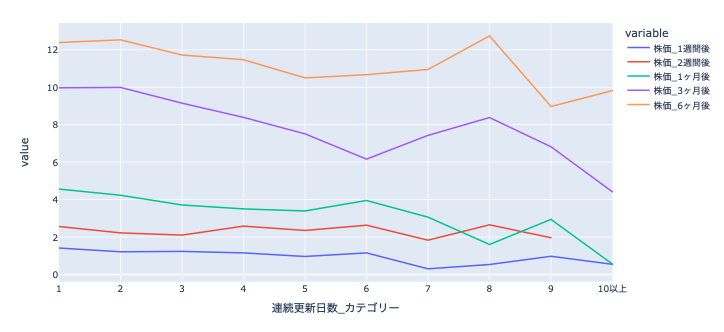

間隔の結果と同様、縦方向に見ると、期間が長くなると中央値も下落していくことがわかります。

しかし、横方向で見ると、連続更新日数が増えるにしたがって、下落率は小さくなっていることが確認できます。

線グラフでも確認してみましょう。こちらの方がわかりやすいですね。

1週間後や2週間後の株価変化率には連続更新日数に対する大きな違いは見られません。

ただし、3ヶ月後や6ヶ月後で比較すると、連続更新日数が多くなるほど値が改善していることがわかります。

改善してると言ってもマイナスですが。。。

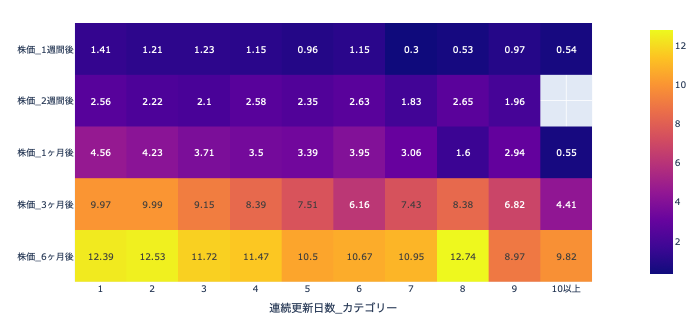

勝率で比較する

20%の利益が取れる勝率でも比較してみましょう。

こちらも間隔の結果と同様で、期間が長くなると勝率は高くなります。

連続更新日数で見ると、数字が大きくなると勝率が下落しているように見えます。

線グラフでもみてみます。

やはり全体的に右下がりの傾向にありますね。

3ヶ月後と6ヶ月後の株価変化率は、中央値で見ると改善していましたが、勝率でみると下落しています。

騰落率をヒストグラムで見ると全体的に右にシフトしていて、ただし、20%を超えるものは少ないと言ったところでしょうか。

更新回数

次に更新回数で比較してみます。

今回は、1週間、2週間、1ヶ月における52週高値更新の回数を集計しましたので、これらのデータを使って検証していきます。

1週間の更新回数

まずは1週間の更新回数から見ていきます。

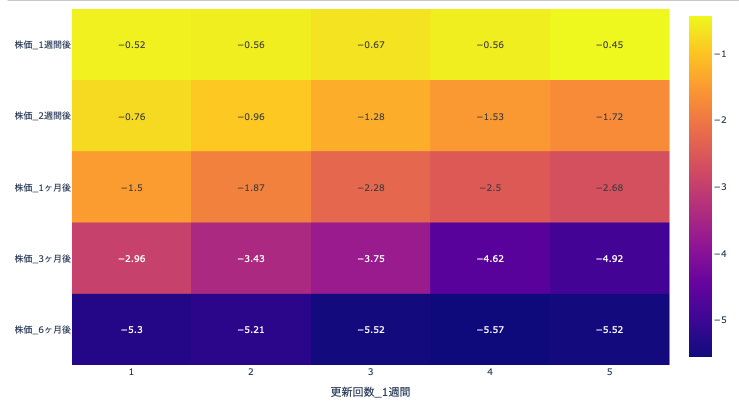

中央値の比較

中央値で比較すると次のようになりました。

期間が長くなるほど株価変化率は下落していきます。

更新回数による差を見ると、2週間後、1ヶ月後、3ヶ月後の株価変化率を見てみると、回数が増えるほど下落幅が大きくなっていますね。

一方で、1週間後、6ヶ月後の株価においては、更新回数による差は見られません。

勝率の比較

次に勝率の比較です。

20%の利益が取れる確率を比較してみます。

期間が長くなるほど、勝率は上がっていきます。

そして更新回数が増えてくると勝率が下がってくることがわかります。

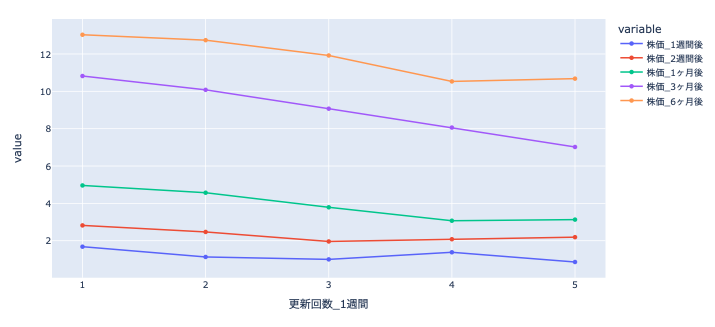

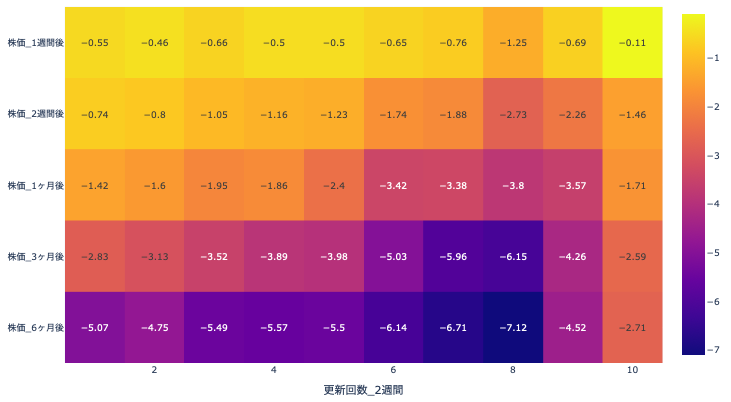

2週間の更新回数

次に2週間の更新回数についてみていきます。

中央値の比較

まずは中央値の比較です。

こちらも期間が長くなると下落率も大きくなっていく傾向は同じですね。

更新回数でみると、概ね回数が増えるごとに下落幅も上がっていくように見えます。

ただし、回数が8回以上になってくるとこの傾向が少し変わって、特に10回の場合はデータが改善していることがわかります。

勝率の比較

20%の利益が取れる勝率でも比較してみます。

概ね右下がりですが、3ヶ月後と6ヶ月後においては8回以降でちょっと横ばいになっていますね。

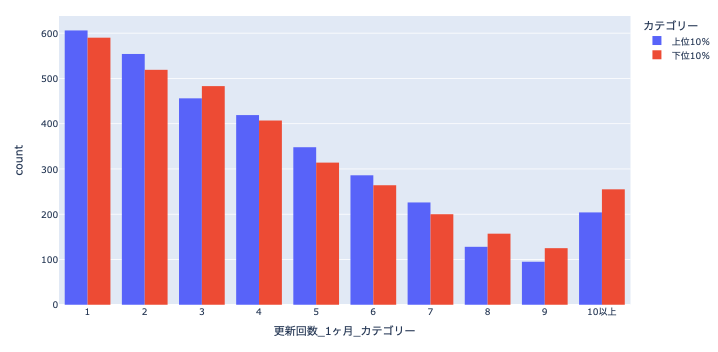

1ヶ月の更新回数

最後に1ヶ月の更新回数についてみていきます。

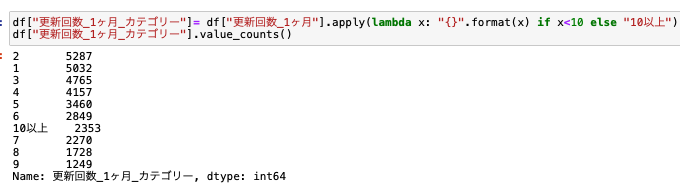

グルーピングします

1ヶ月はデータ数が多くなるのでグルーピングします。

10以上とまとめました。

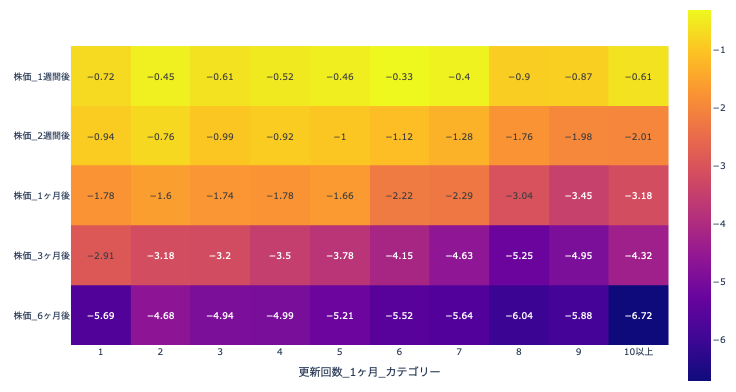

中央値の比較

中央値で比較します。

傾向はこれまでと同じです。期間が長くなると変化率は下がっていきます。

更新回数が増えると下落率も上がっていきます。

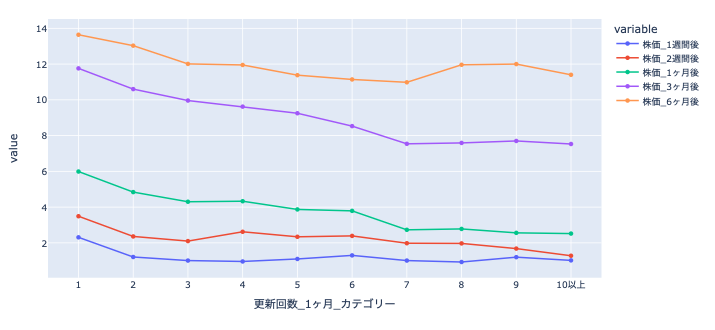

勝率の比較

20%の利益が取れる勝率で比較してみます。

こちらも右下がりですね。

ただし、7回以降は横ばいになっています。

いずれにしても、初動を捉えることが勝率を上げるためには大事になってきます。

何度も52週高値を更新した後だと、すでに強い上昇トレンドは中盤あるいは終盤に差し掛かっている可能性が高くなります。

株価変化率の上位10%と下位10%で比較する

最後に少し角度を変えてデータを比較していきたいと思います。

株価の変化率の上位10%と下位10%で更新回数や更新間隔に差があるのかをみていきたいと思います。

ここで何かしらの大きな差が見つかると嬉しいですね。。。

1週間後の株価変化率

まずは1週間後の株価変化率で見ていきます。

最も上昇した上位10%と、最も下落した下位10%で比較してみます。

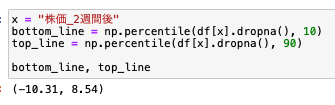

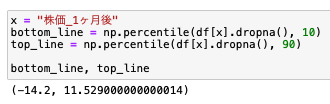

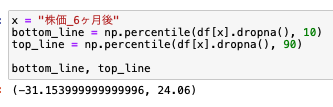

閾値の確認

上位10%と下位10%の閾値はこちらです。

下位10%は-7.321未満、上位10%は6.33より大きいことがわかります。

これらのグループに所属するデータで、何かしらの違いがるのかをみていきます。

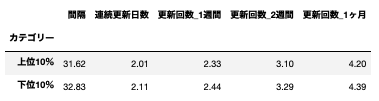

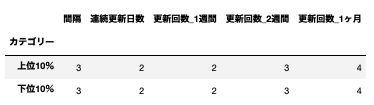

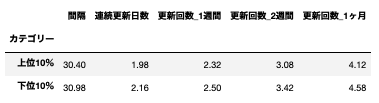

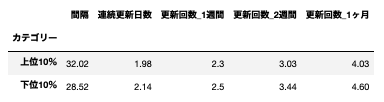

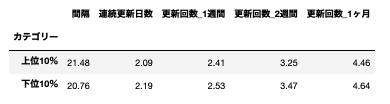

平均値と中央値で比較する

まずは中央値と平均値で比較してみます。

こちらが平均値の比較です。

全てのカラムにおいて下位10%の方が高い数値になっていますね。

中央値でもみてみます。

こちらは変化ありません。

下位10%には、それぞれのカラムで極端に大きな数字が存在していることが想像できます。

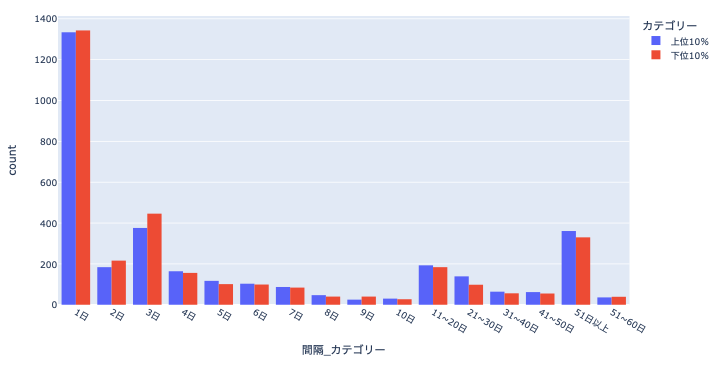

ヒストグラムで比較する

次に各カラムをヒストグラムで比較してみます。

まずは更新間隔です。

こちらは3日までは上位10%の方が少ないですが、それ以降逆転していることがわかりますね。

平均値で見ると、上位10%の方が低い結果となっていましたが、ヒストグラムで見ると少し違いますね。

更新間隔が大きいと上位10%が逆転していく傾向にあります。

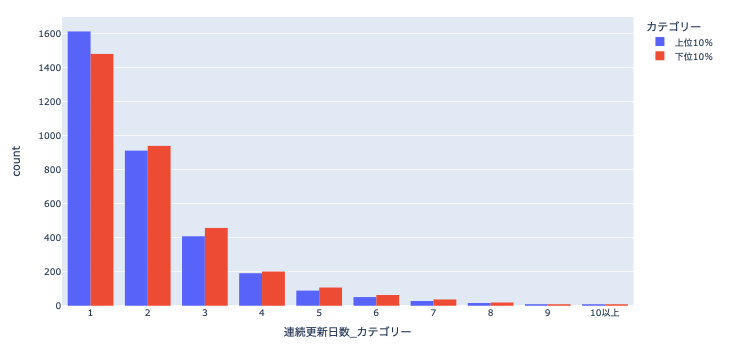

次に連続更新日数です。

こちらは1日だけ上位10%の方が多くて、そのほかは下位10%の方が多い結果となっています。

最後に更新回数ですが、どれも同じような結果になったので、ここでは1ヶ月の更新回数だけご紹介します。

こちらは7日までは上位10%の方が多く、8日から逆転しています。

やはり初動でエントリーすることが大事であって、何度も更新した後だと手遅れになる可能性が高いということになります。

ちなみにヒストグラムは1週間後以外の株価変化率でも似たような結果になったので、これ以降はヒストグラムは割愛して中央値と平均値の比較だけにとどめます。

2週間後の株価変化率

次に2週間後の株価変化率を見ていきます。

ここからは結果だけペタペタ貼っていきますね。

最後にまとめてコメントします。

閾値の確認

平均値と中央値で比較する

1ヶ月後の株価変化率

閾値の確認

平均値と中央値で比較する

間隔の順序が逆転して、上位10%の方が高い結果となりました。

ヒストグラムで見ても、より顕著に差が出てきました。

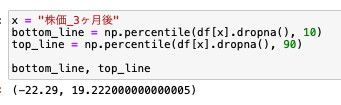

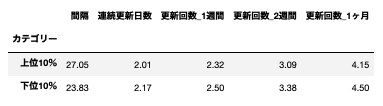

3ヶ月後の株価変化率

閾値の確認

平均値と中央値で比較する

6ヶ月後の株価変化率

閾値の確認

平均値と中央値で比較する

上位10%と下位10%の比較からわかったことをまとめる

この分析からわかったことをまとめるとこんな感じになります。

ポイント

- 更新間隔は、短いと上位10%の方が少ないが、長くなっていくとこれが逆転する

- 連続更新日数は、1日2日らへんは上位10%の方が多く、それ以降は逆転する

- 更新回数については、少ないと上位10%の方が多くて、増えていくにしたがってこれが逆転する

結論、更新間隔がある程度広くて、そこから52週高値を更新する初動を捉えることができると勝率が高くなる

短期間で更新回数が増えると勝率はどんどん下がっていく。。。(涙)

まとめ

本記事では「日本株で52週高値更新後の株価の動きと更新間隔、更新回数の関係を調べてみた」というテーマでお話ししてきました。

こちらの記事の続編です。

2021年〜2022年の日本株の株価データを対象に、52週高値更新後の株価の動きは更新間隔や更新回数などの要素で影響を受けるのかについて検証してみました。

結論、「何回も52週高値を更新している銘柄は、そこからエントリーしても手遅れになる可能性が高くなっていき、ある程度の更新間隔をあけてから52週高値を更新するタイミングでエントリーすることが重要である」ということがわかりました。

当たり前と言えば当たり前のことですが、データを使ってきちんとこの傾向を確認することができました。

とりあえず、銘柄を選定する際には、直近の1ヶ月くらいで何回も52週高値を更新している銘柄には注意しないといけないですね。

ある程度の間隔をあけた後に52週高値を更新してきた銘柄がチャンスです。

いつしか、こういったチャンスになりうる銘柄を52週高値更新前に事前に察知できるようなプログラムが作れると役立ちそうですね。

ここまで読んでくださり、ありがとうございました。