こんにちは。TATです。

今日のテーマはウィリアム・J・オニールさんのCAN-SLIM投資法です。

僕のバイブルとなっている「オニールの成長株発掘法」で紹介されている投資手法です。

CAN-SLIM投資法とは、アメリカの著名投資家であるウィリアム・J・オニールさんが提唱した投資法で、「CAN-SLIM」は銘柄選定で重要となる7項目の頭文字を取ったものです。

ここでは、「オニールの成長株発掘法」で紹介されているチャート読解術について解説していきます。

特によく利用されるチャートパターンの中でも、最も頻繁に使われるのが「カップウィズハンドル」なので、ここに特にフォーカスして解説していきます。

その他のチャートパターンもありますが、おまけとして扱いますw

目次

【CAN-SLIM投資法】「カップウィズハンドル」に代表されるチャート読解術を身につける

カップウィズハンドルとは?

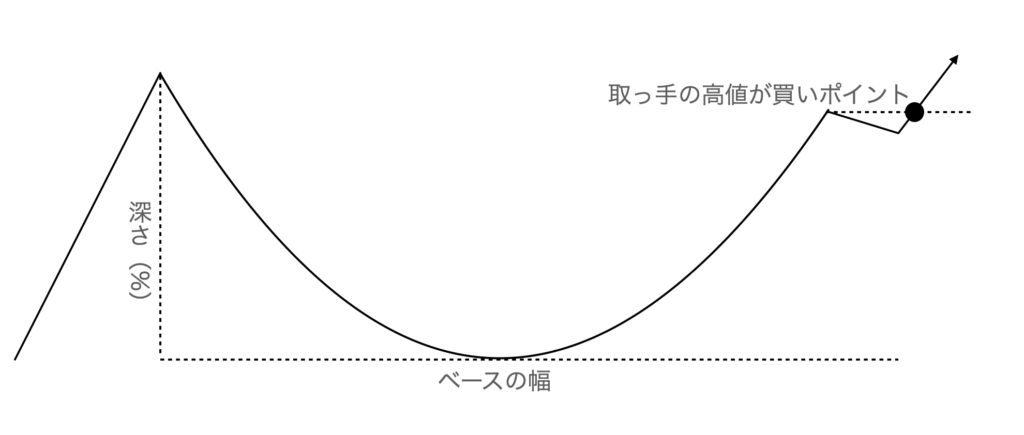

「オニールの成長株発掘法」で紹介されるチャート読解術で最も重要視されているのがカップウィズハンドルです。

本の中では「取っ手付きカップ」と紹介されています。

一般的には英語のカップウィズハンドルとして知られているので、本記事ではカップウィズハンドルと書きます。

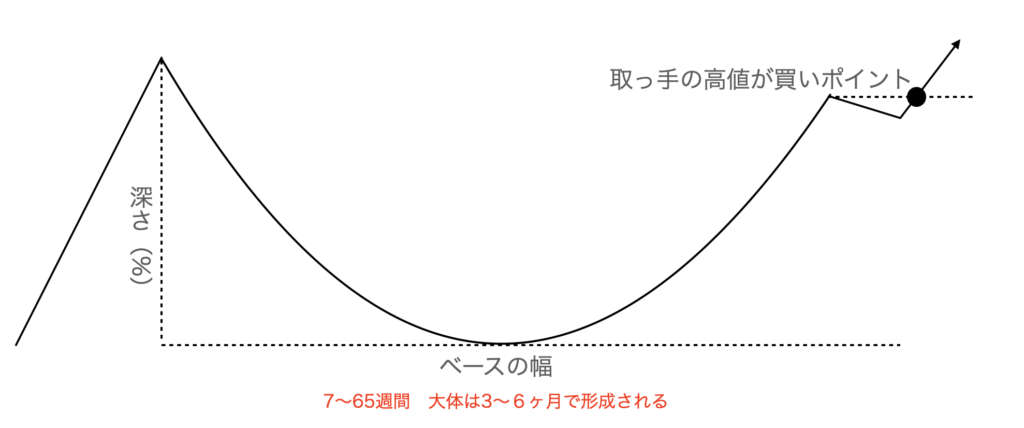

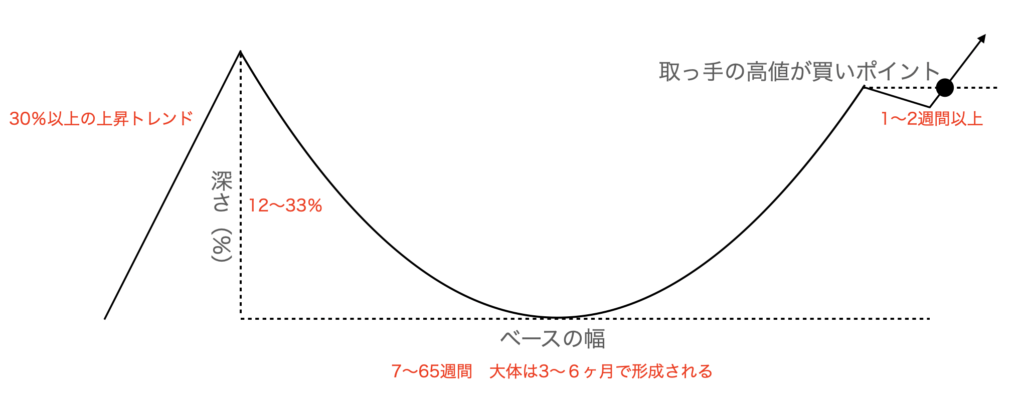

カップを横から見たような形をしていることからこのように言われており、次のような形をしています。

このチャートパターンを見つけることこそが、成長株投資で成功するための第一歩になります。

カップウィズハンドルの条件

次にカップウィズハンドルの条件を見ていきます。

結構細かく定義されているので順番にご紹介していきます。

形成期間は7〜65週間

まず形成期間です。

最も重要な株価パターンの1つに、カップを横から見たような形をしている「取っ手付きカップ」がある。このパターンは7週間から長いもので65週間をかけて形成されるが、だいたいは3〜6ヶ月ほどの期間で作られる。

「オニールの成長株発掘法」より

これは銘柄によって異なり、短いもので7週間、長いものだと65週間にかけてこのチャートパターンが形成されます。

65週間となると1年以上になるので、場合によってはかなり長い期間をかけてチャートパターンが形成されることになります。

大体の場合は3〜6ヶ月ほどで形成されます。

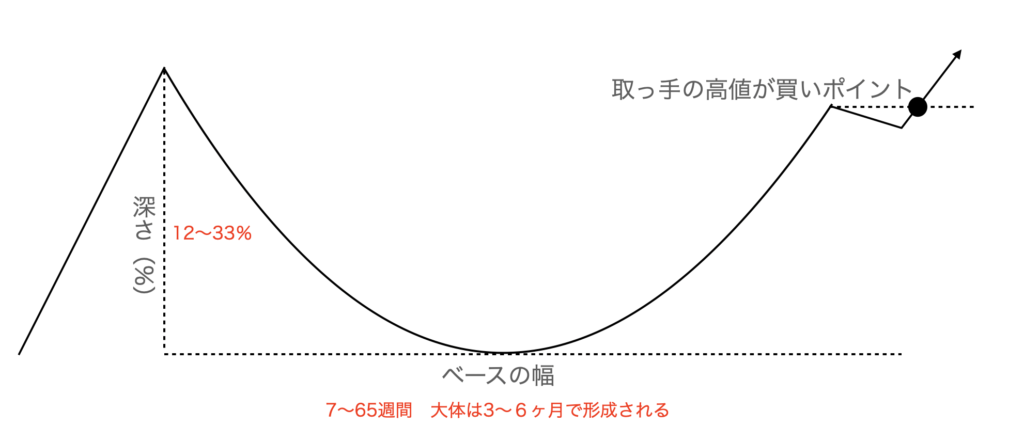

カップの深さは12〜33%

次にカップの深さです。

このパターンの高値(カップの頂点)から安値(カップの底)の株価調整幅は、12〜15%から33%である。

「オニールの成長株発掘法」より

カップの深さは12%〜33%になります。

もちろん絶対にこの数値を守らないといけないというわけではなく、あくまで目安です。

そして、このカップの深さが深すぎる場合には注意が必要です。

仮に50%の下落幅があった場合には、その銘柄が再び新高値を更新するためには100%の上昇が必要になります。

こういう場合は、ブレイク後に急落するパターンが多くなります。

もちろん例外はありますが、深ければいいというものでもないということです。

過去の例からそのような大きく下落したあとに高値を更新した銘柄は、ブレイクアウトしてから5〜15%のところで反落する傾向にあることが分かっている。カップの底から一直線に高値を更新するような銘柄は押しを経ていないので、さらに危険だと言える。

「オニールの成長株発掘法」より

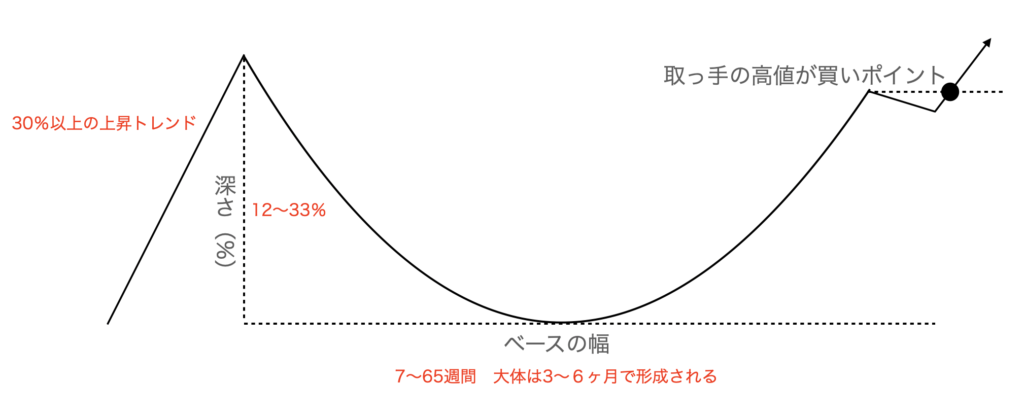

ベース形成前に上昇トレンドがある

そしてベース形成の前には上昇トレンドがあることが条件です。

どのようなパターンでも、強いパターンには必ず、ベースパターンが形成される前に、明確でしっかりとした株価の上昇トレンドがあるものだ。その最初の上昇トレンドで株価が少なくとも30%上昇したかどうかをまず見極め、それと共にレラティブストレングスの改善や、出来高の増加なども、上昇トレンドのどこで発生していたかを見極める。

「オニールの成長株発掘法」より

ちょろっとした上昇ではなく、株価が最低でも30%上昇するしっかりとした上昇トレンドである必要があります。

さらにレラティブストレングスの改善や出来高の増加にも注意をはかる必要がああります。

レラティブストレングスは、『インベスターズ・ビジネス・デイリー』で発表している株価の値動きの強さを示す指数です。

1〜99の相対値で示され、レラティブストレングスが99の銘柄は、その他99%の銘柄よりも値動きが良かったことを意味します。

このレラティブストレングスの計算方法については明記されていないので、正確な計算方法はわかりません。

しかし調べてみるとそれなりに信ぴょう性の高そうな計算方法がぽろぽろと出てきます。

本記事でも紹介しているのでご参照ください。

-

【毎週無料公開】日本株でレラティブストレングスっぽいものを計算する【オニールの成長株発掘法】

続きを見る

こちらの記事で紹介している計算方法に基づいて計算した結果は、僕が運営するもう1つのサイトである「投資でニート生活」で一部公開しています。

全データはnoteで発表しています。

カップの底は丸いU字型がよい

最後にカップの底についてです。

こちらは丸いU字型の方がよしとされています。

必ずではないが多くの場合、カップの底は鋭いV字型ではなく、丸いU字型の形をしているほうがよい。

「オニールの成長株発掘法」より

これは投機家などの関心をそらし、ある程度の株保有者を振るい落とすために必要とされています。

この特徴は、カップの底値付近で2〜3回小幅に下落したことで、その銘柄が必要とする自然な調整を十分に行えたことを示している。まだ残っていた力のない株保有者を振い落とし、そしてそのほかの投機家の関心をこの銘柄からそむける役割を果たすので、このU字の部分は重要だ。次の株価上昇の間に簡単には売らないであろう株主の強固な基盤が、こうして作られるのだ。

「オニールの成長株発掘法」より

つまりV字型になるとこのような調整がきちんと行われないために、投機家が残っていたりしてブレイク後にも上昇力がそこまで伴わないという場合もあるということになります。

必ずU字型である必要はないとされていますが、気にしておいた方が良さそうです。

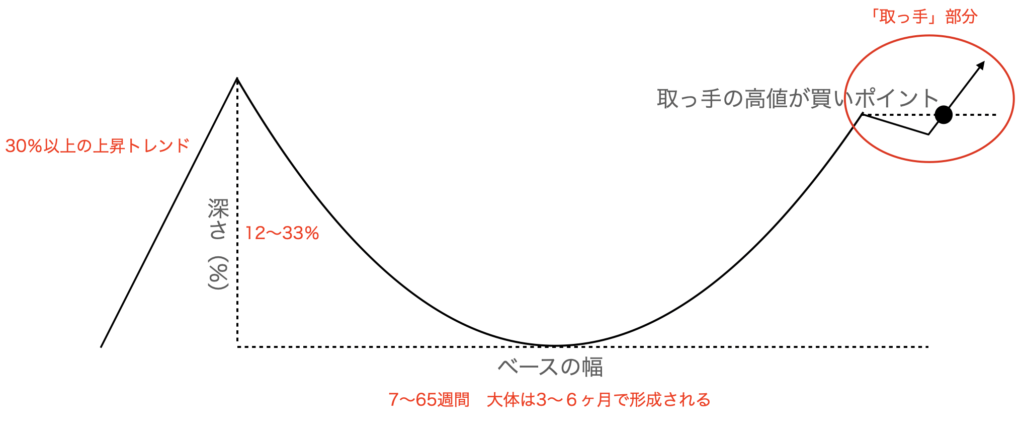

「取っ手」部分の特徴

次に「取っ手」部分の特徴を見ていきます。

チャートで言うところのこちらの赤丸の部分です。

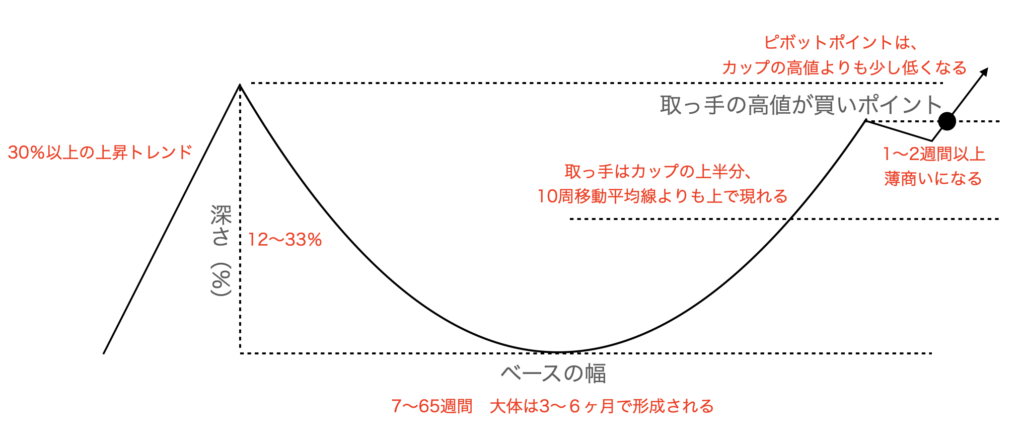

一般的な期間は1〜2週間以上

まずこの取っ手部分の期間についてですが、一般的には1〜2週間以上とされています。

さらに薄商いになることが望ましいです。

取っ手部分は一般的に1〜2週間以上かかって形成され、下落する値動きの終わり付近で「振い落とし」と呼ばれる現象が起こる(このとき、株価はその数週間前に作られた取っ手の安値を下回る)。また、取っ手部分の下落した安値のところでは極端な薄商いになることがある。強気相場では、取っ手部分の調整時期に出来高が増えることはまずないのだが、例外もいくつかあった。

「オニールの成長株発掘法」より

例外として、ハイテク銘柄のような値動きの激しい銘柄の場合は、取っ手が形成されないこともあるようです。

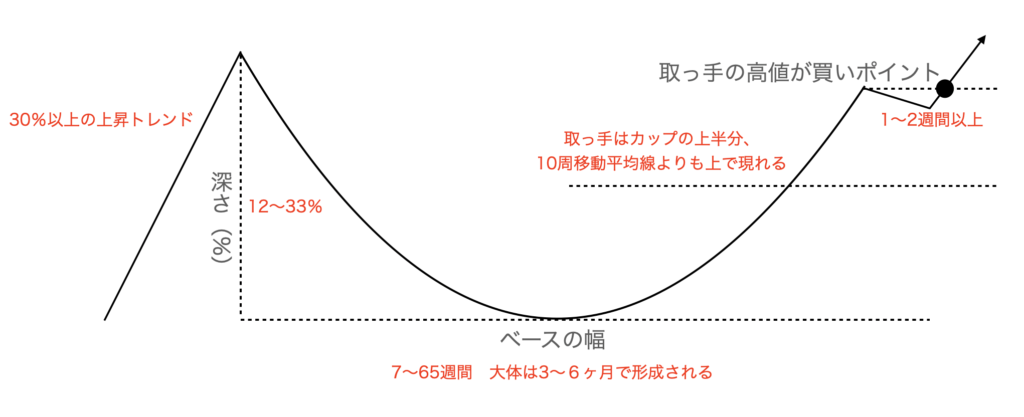

取っ手はカップの半分より上 & 10週移動平均線の上に現れる

また取っ手部分はカップの上半分の位置、なおかつ10週移動平均線の上に現れます。

それらより下の位置に形成された場合は失敗する確率が高くなります。

取っ手が発生する場合、全体のベース構造(カップの高値から安値まで)の上半分に形成されるものである。また、取っ手はその銘柄の10週移動平均線よりも上に現れる。ベース全体の下半分や10週移動平均線よりも明らかに下で形成された取っ手は弱く、株価上昇に失敗する傾向にある。その時点における需要がまだ不十分で、株価が以前の下落幅の半分も値を回復できていないということである。

「オニールの成長株発掘法」より

加えて、この取っ手の幅が狭くなっていくような場合は注意が必要です。

特に安値が下がらずに真横に動く場合です。

このような時は適切な振い落としがなされていないので、ブレイク後に失敗する可能性が高くなります。

取っ手の下落幅は8〜12%以内

そして取っ手の下落幅は8〜12%以内が適切とされます。

下がらずに真横に動くのダメ、下がりすぎるのもダメです。

適切な取っ手の下落幅は、強気相場なら8〜12%以内である。

「オニールの成長株発掘法」より

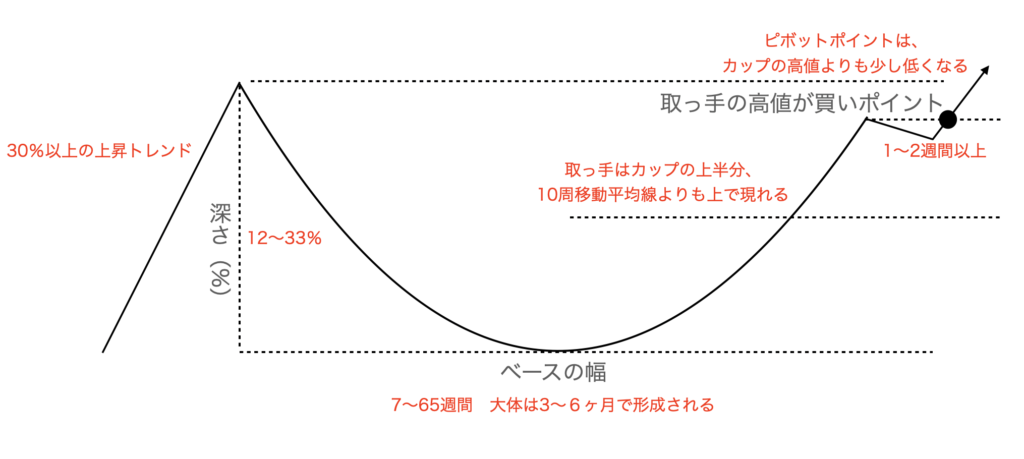

ピボットポイントを見極める

次にピボットポイントについて見ていきます。

これがエントリーポイントになります。

株価が適切な取っ手付きカップの株価パターンを形成し、その後上向きになって買いポイントまで上昇することを、ジェシー・リバモアは「ピボットポイント」とか「最も安い位置の抵抗線」と呼んだ。

「オニールの成長株発掘法」より

ピボットポイントで出来高が増加することが望ましい

ピボットポイントを越える時には出来高が上昇していることが望ましいです。

そしてこの出来高の増加は機関投資家の買いによるためです。

そのような現象が起こる時には、1日当たりの出来高は通常に比べて少なくとも40〜50%は増えるはずである。新しい主導銘柄が大きくブレイクアウトをする時には、1日当たりの平均出来高の200〜500%、あるいは1000%を増えることもそれほど珍しくない。ピボットポイントのブレイクアウトで、比較的安くて素晴らしい成長の期待できる銘柄の出来高が平均以上に増加する理由は、プロの機関投資家の買いが入ったからだと言ってほぼ間違いない。

「オニールの成長株発掘法」より

ピボットポイントを理解すると、エントリーポイントは決して安値で買うような逆張り手法ではなく、むしろ高値付近で出来高を伴ってブレイクアウトした点であることがわかります。

株価が下落している銘柄には何かしらの理由があります。

今後の株価上昇を判断するには、それまでの動きを理解することが非常に重要になります。

適切なピボットポイント

適切なピボットポイントは、常に新高値というわけではありません。

むしろカップの高値よりも少し下の位置で形成されることが多いです。

適切な株価パターンのピボットポイントは、株価の以前の高値水準になるとは限らない。多くは前の高値から5〜10%下がったところで発生する。取っ手部分の高値が買いポイントになるわけだが、これはほとんどがベースの高値よりもやや低くなる。これは重要なので覚えておいてほしい。高値の更新まで待っていたら、おそらく手遅れになるだろう。

「オニールの成長株発掘法」より

高値よりも少し下の位置でピボットポイントが形成されることが多いので、カップを形成したタイミングから都度ブレイクのタイミングを注視しておく必要があります。

高値更新からエントリーしてもうまくいくこともありますが、その後の調整で損切りを食らう確率も高くなります。

損切りルールときっちりと守ることは重要です。

加えて、この損切りルールに引っかからないようにするためには、適切なピボットポイントでエントリーすることがとても重要になります。

安値で薄商いになる

最後に、安値付近の薄商いについて見ておきます。

これで適切な振い落としが起こっていることが確認できます。

適切に形成されたベースの場合、底部分で1〜2週間、そして取っ手部分の後半数週間で安値の時期に、出来高が劇的に減少する。これは、株が全て売り尽くされて市場に新たに入ってくる株がほとんどないことを意味している。機関投資家による買い集めが進んでいる健全な銘柄には、だいたいこの現象が見られる。株価の収束(日足または週足チャートで終値がほぼ同じこと)および要所での薄商いは、好材料だと言える。

「オニールの成長株発掘法」より

よって株価だけではなく、出来高の動向も合わせて確認することが、勝率を高めるためには非常に大事になります。

株の購入を検討するなら、その銘柄の週単位の出来高を確認することだ。株価パターンがベースを形成している時期に、出来高が週間平均出来高よりも多い週に注目して、そのうち株価が上昇して引けた週の方が、株価が下落して引けた週よりも多ければ、好材料であると言える。

「オニールの成長株発掘法」より

その他の株価パターン

ここまで、チャート読解で最も重要とされるカップウィズハンドルについて見てきましたが、この他にも注目すべき株価パターンがいくつか存在するので軽くご紹介しておきます。

カップウィズハンドルのカップの形が変形しているパターンがほとんどなので、カップウィズハンドルとあとはダブルボトム型あたりを頭に入れておけばとりあえずは大丈夫と思います。

取っ手付きソーサー型

取っ手付きソーサー型は、カップウィズハンドルと似ていますが、カップの底が浅く長い形状をしています。

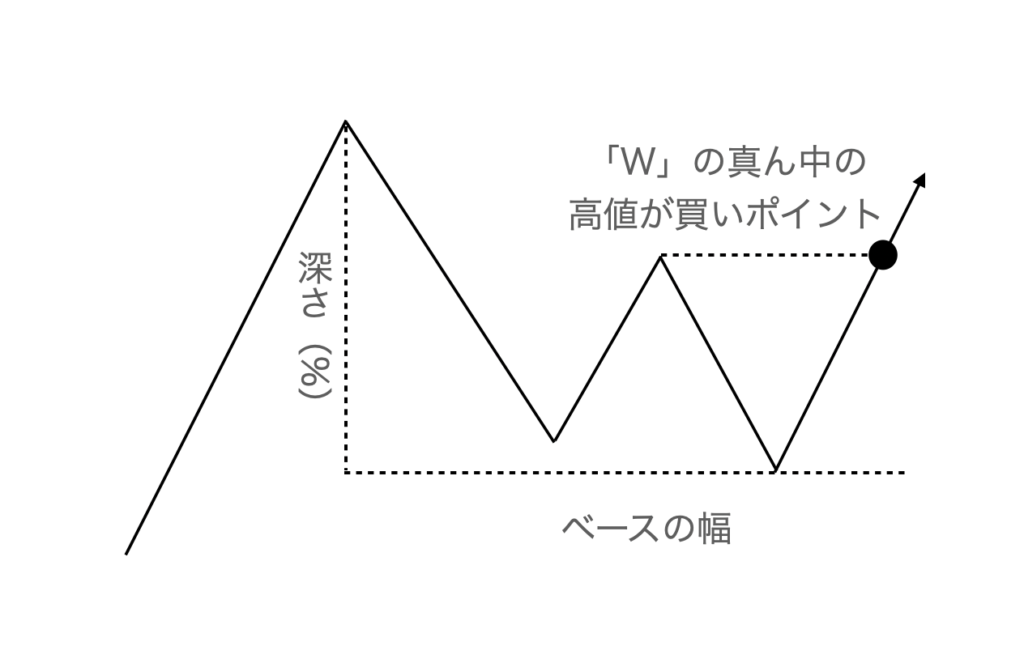

ダブルボトム型

ダブルボトム型は底がWのような形状をしています。

Wの2つ目の底は1つ目の底よりも低くなることが重要です。

これにより適切な振い落としがなされます。

平底型

平らな底の形をしたパターンもチャンスがあります。

これはここまで登場した、カップウィズハンドル、取っ手付きソーサー型、ダブルボトムを形成してブレイクアウトしてから20%ほど上昇したところで2回目のベースで登場します。

平底型の場合は、カップのような下落は発生せずに、5〜6週間にわたって株価が収束していくパターンが多いです。

だいたい10週移動平均線が近づいてきたところでブレイクします。

正方形型

これも2回目のベースとして出現するタイプの株価パターンです。

4〜7週間ほどで形成されて、カップウィズハンドルなどのような大きな調整はなく、10〜15%程度の調整にとどまります。

まとめ

いかがでしたでしょうか。

ここでは、オニールさんのCAN-SLIM投資法の中でも、もっと重要視されているチャート読解術について解説してきました。

色々な株価パターンがありますが、一番大事になるのはカップウィズハンドルです。

この形を覚えることが成長株投資で成功するための第一歩と言えます。

CAN-SLIM投資法は、アメリカの著名投資家であるウィリアム・J・オニールさんが提唱した投資法で、「CAN-SLIM」は銘柄選定で重要となる7項目の頭文字を取ったものです。

ここではチャート読解術に焦点を当てましたが、チャートだけでは不十分で、この他にも設定されている様々な条件を満たす銘柄が大化け銘柄候補となります。

次回以降の記事では、CAN-SLIM投資法で紹介されている7つの銘柄選定項目について解説していきます。

大化け銘柄を探し出すにはたくさんのスクリーニング作業が必要になりますが、ここでの努力は大きな成功につながるチャンスがあります。

僕の場合は、趣味のプログラミングの力を駆使しながら効率的に投資銘柄を選定していこうと思っています。

僕が運営する「投資でニート生活」には、監視銘柄の他にも色々なデータを収集して記事を作成しています。

投資に役立つ情報をいろいろと発信しているので、もしご興味がありましたら是非とものぞいてみてあげてください。

また、noteでは、「投資でニート生活」で収集しているデータや、スクリーニング銘柄を発表しています。

ここまで読んでくださりありがとうございました。

-

僕が株式投資で参考になった本をテーマ別に紹介します!【随時更新】

続きを見る