こんにちは。TATです。

今日のテーマは「2022年の日本株の株価とPERの関係を分析してみる」です。

Pythonを使って色々と分析してみたので本記事でその結果をご紹介していきます。

PERは「株価 ÷ EPS」あるいは「時価総額 ÷ 純利益」で計算することができます。

1株あたりの利益に対して株価がどれくらいなのか、純利益に対して時価総額がどれくらいなのかを判断することができます。

そして分析してたら長くなりそうだったので前編と後編で記事を分けます。

今回は前編で、2022年の日本株のPERについて確認していきます。PERの定義について改めて確認しつつ、全体の統計的傾向を調べたり、業種区分別に集計してみたり、色々とデータをみていきます。

後編では本題である株価とPERの関係を見ていこうと思います。

PERとは?

まずはPERについて簡単にご紹介しておきます。

PER = 株価収益率

PERとは「株価収益率」のことを指します。

英語ではPrice Earnings Ratioで、この頭文字をとってPERと呼ばれます。

PERの計算方法

PERの計算方法は2通りあります。

どちらで計算しても同じ結果になります。

ポイント

- 時価総額 ÷ 純利益

- 株価 ÷ 1株あたり利益(EPS)

PERからわかること

それではこのPERから何がわかるのか。

ここが最も重要な部分になります。

株価の割安度・割高度

PERの最も一般的な使い方が、株価の割安度・割高度を判定することです。

主にバリュー株投資の戦略を取る場合は、この使い方をする場合が多いです。

先ほどの計算式を文字に言い換えれば、時価総額が純利益の何倍か、あるいは株価がEPSの何倍かを示していることになります。

純利益に対してあまりにも時価総額が大きければ割高と判断されるかもしれませんし、逆に純利益に対して時価総額が小さければ割安とみることもできます。

ただ、PERには絶対的な基準はなく、1つの銘柄の過去のPERの推移から現在のPERがどれくらいなのかを見て割安や割高を判断したり、あるいは同業種の平均PERと比較して判定したり、基本的には相対的な使い方をするのが一般的です。

業種によってはPERが数倍程度が当たり前のものもあれば、数十倍になっていることが普通の場合もあります。

一概に「◯◯以上ならば常に割高と判断できる」ということではできません。

投資家からの期待度の高さを捉えることもできる

また、別の見方をすることもできます。

それが、「PER = 投資家からの期待度の高さ」と捉える考え方です。

「この純利益に対してこの時価総額は高すぎる」という見方もできますが、考え方を少し変えれば、「この純利益に対してこんなに大きな時価総額がついている → 投資家から期待されている」と捉えることもできます。

バリュー株投資ではPERは割高・割安を判定するために利用されることが多いですが、グロース株投資ではPERを投資家からの期待度の高さと捉える傾向にあります。

実際、株価が大きく上昇している銘柄を見ると、元々PERそのものが高かったという場合も結構あります。

PERが高いから割高だねと判断していたらこういった銘柄に投資できる可能性は無くなります。

-

2022年に株価が最も上昇した50銘柄について分析する【Pythonでデータ分析】

続きを見る

-

【高PER=割高は間違い?】PERについて徹底解説します!【僕は使っていませんw】

続きを見る

戦略によって扱い方が変わってくる

基本的には、戦略によってPERの扱い方は変わってきます。

バリュー株投資であれば重要な指標になりますし、グロース株投資ではそこまで重要視されなかったり、戦略によって様々です。

2022年の日本株のPERを見てみる

PERの基本的な意味や使い方についてわかったところで、ここからは実際にデータをみていきましょう。

2022年のデータを使って日本株のPERをいろいろな角度から見ていこうと思います。

データの準備

まずはデータの準備です。

ここで利用するデータについては、僕が運営している「投資でニート生活」で収集しているものを使います。

このサイトでは、株価データや決算のXBRLデータをプログラムで自動収集・管理しています。

このデータを使って今回は分析をおこなっていきます。

いろいろな角度からデータをみていきたいので、PER以外にもいろいろと集めて、最終的に次のデータを用意しました。

用意したデータ

- 証券コード

- Price (2021-12-30)

- Price (2022-12-30)

- 株価変化率

- 銘柄名

- 市場・商品区分

- 17業種区分

- 33業種区分

- 規模区分

- 期末発行済株式数

- 時価総額

- EPS (2021-12-30)

- EPS (2022-12-30)

- PER (2021-12-30)

- PER (2022-12-30)

- EPS変化率

用意したデータがこちらです。

独自で収集しているものなので多少のエラーはあるかもしれませんが、概ね正しいはずです。

時価総額は2022年12月30日時点の株価終値と期末発行済株式数から計算しています。

PERについては、2021年12月30日あるいは2022年12月30日時点の最新の年間EPSと株価終値から計算しています。

データの中身を確認するために冒頭の5行だけをご紹介しておきます。

全部で3,680行ありました。

このデータを使っていろいろと見ていきます。

データの全体像を見る

それではここからデータをみていきます。

まずは全体像の確認です。

基本的な統計値を見る

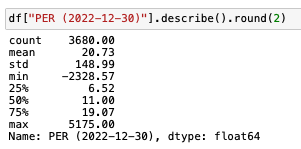

最初に基本的な統計値をまとめて確認しておきます。

describe関数を使えば一瞬です。

平均値が20.73倍、中央値で11倍です。

市場全体と比較するなら、これらの数字が基準になってきますね。

そして最小値は-2,358.57倍、最大値は5,175倍というとんでもない数値になっています。

赤字になれば純利益やEPSはマイナスになるので、PERもマイナスになります。

また利益が限りなくゼロに近いと分母が小さくなるので、 PERも吹っ飛んだ値になってしまいます。

極端な話、純利益がピッタリゼロなら、PERは無限大になります。

また、標準偏差が148.99と、平均値に比べてとても高い数値になっているので、ちょっと外れ値の除去が必要になってきそうです。

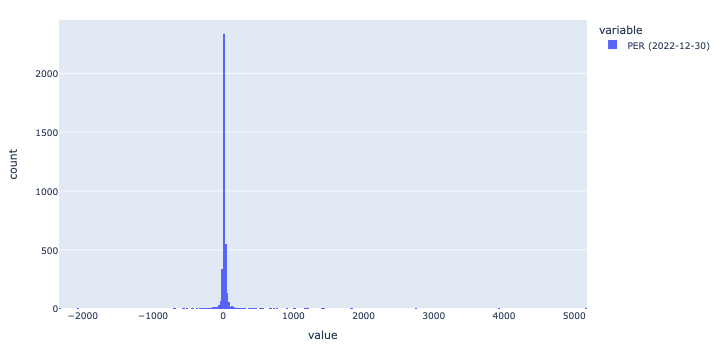

ヒストグラムで見る

次にPERをヒストグラムで見てみます。

これでデータの分布がわかります。

正規分布であることはわかりますが、左右の伸びがすごいですね。

これは外れ値をきちんと除外しておかないと、後々の計算に確実に悪影響が出てきます。

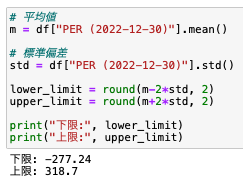

外れ値を除外してみる

ということで外れ値を除外してみます。

ここでは正規分布であることがヒストグラムからもわかるので、シンプルに平均値と標準偏差を使って閾値を設けます。

この閾値の範囲内に収まらないものは外れ値として除外します。

正規分布である特徴を利用して、平均値(m)と標準偏差(std)からm±2*stdを計算します。

m-2*std ~ m+2*stdの範囲にあるものだけ残して、ここからはみ出るものは外れ値として除外しました。

詳細はWikipediaなどをみていただければと思いますが、平均値と標準偏差で範囲を決めると、全体データのどれくらいが収まるかを見積もることができます。

m±2*stdには全体の約95%のデータが収まります。

ここに収まらない約5%が外れ値となります。

Pythonで計算するとこうなります。

下限が-277.24で、上限が318.7です。この範囲に収まらないものは外れ値として除外してもう一度計算してみます。

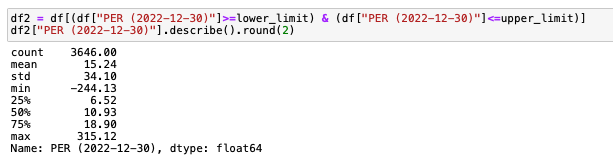

まずは基本的な統計値です。

外れ値を除外したものをdf2として計算しました。

だいぶマイルドな数値になりました。

平均値は15.24になりました。外れ値がかなり引き上げていたことがわかりますね。

中央値はあまり変化がありません。

そして全体の75%が18.90以下に収まっていることがわかります。

これを超えてくるとPERが高い銘柄上25%に分類されることになるので、市場全体に比べて高いと判断できそうです。

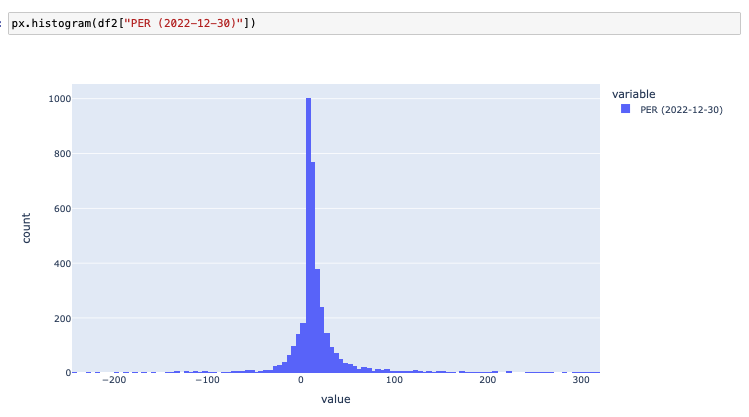

次にヒストグラムも見てみます。

ご覧の通り、だいぶ綺麗な正規分布になりました。

これならこのまま分析に使っても良さそうですね。

ここからはこのdf2を使ってデータをみていきます。

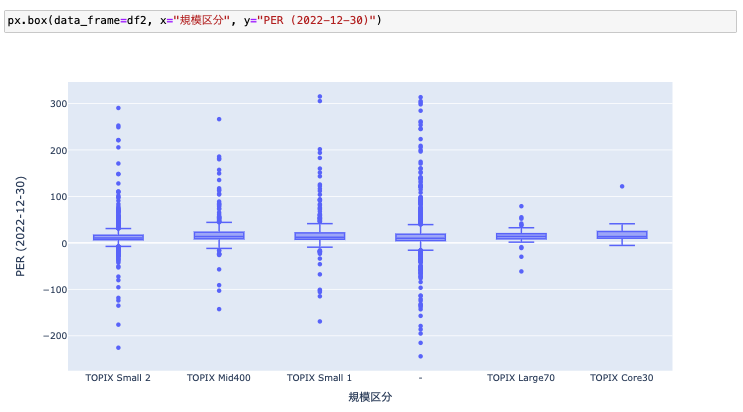

市場別に比較してみる

次に市場別に比較してみましょう。

プライム、スダンダード、グロースの3つで比較してみます。

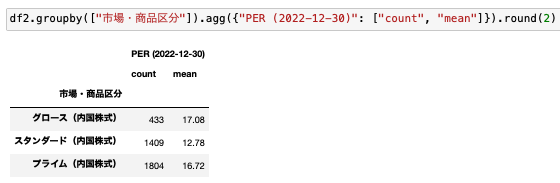

平均値で比較する

まずはシンプルに平均値で比較してみます。

countが銘柄数でmeanがPERの平均値です。

スダンダードが低いですね。

グロースとプライムは同じくらいです。

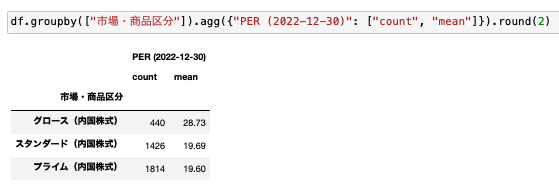

ついでに外れ値を外す前のデータでもみてみると、グロースが大きくなりました。

グロース株に外れ値が多く含まれていたことが想像できます。

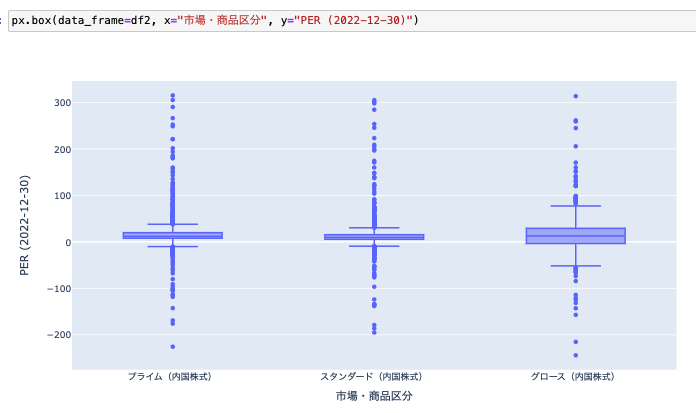

ボックスプロット(箱ひげ図)でみてみる

次に各市場における内訳を把握するためにボックスプロットでもみてみます。

ばらつきが大きくて箱がめっちゃ潰れてますね。

あまり目立った差はないように見えます。

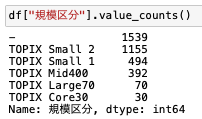

規模区分別にみる

次に規模区分別で比較してみます。

こんな感じで時価総額の規模で区分けされています。

どこにも区分されていないのが最も多いです。

平均値を比較すると次のようになりました。

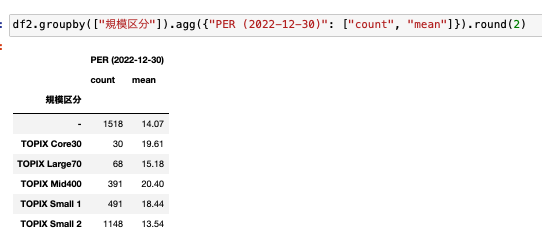

ボックスプロットでも可視化してみます。

こちらも箱が潰れてわかりにくいですが、時価総額の大きいTOPIX Core30やTOPIX Large70はPERのばらつきが小さいですね。

大企業はある程度業績も安定してますからね。

反対に時価総額の比較的小さいTOPIX Small 1と2がばらつきが大きいことがわかります。

業種区分別で比較する

お次に業種区分別でもみてみます。

17業種と33業種でそれぞれ見てみましょう。

17業種区分

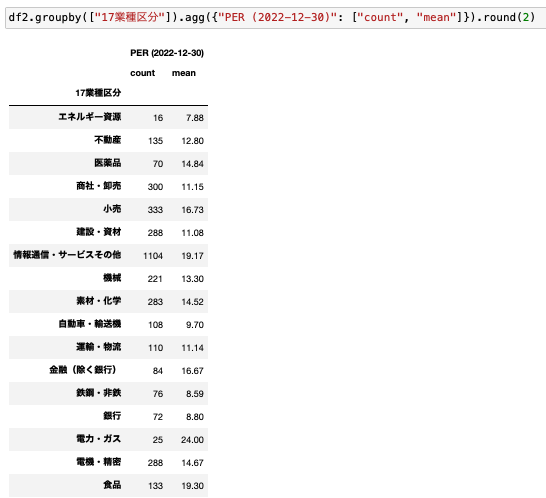

17業種区分別にPERの平均値を比較すると次のような結果になりました。

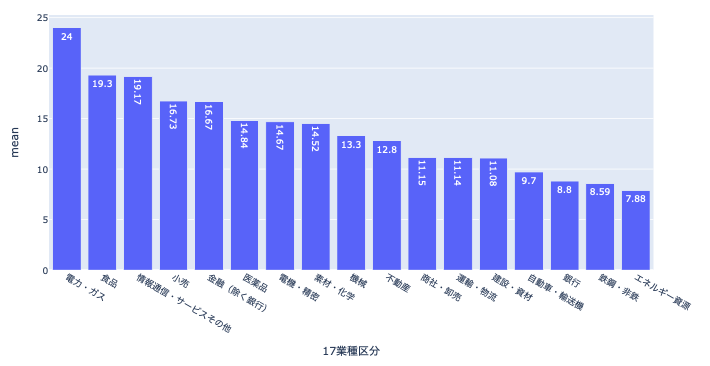

数字だとわかりにくいので、並び替えて棒グラフにしてみます。

銘柄数で見ると情報通信・サービスその他が圧倒的に多いですね。

PERで比較すると電力・ガス、情報通信・サービスその他、金融(銀行除く)あたりが高い傾向にあります。

電力・ガスは本来はディフェンシブ銘柄でここまでPERが高くなることはあまりない気がするのですが、昨今のエネルギー問題の影響でかなり高くなっていますね。

反対にエネルギー資源、鉄鋼・非鉄、銀行、自動車・輸送機はPERが10を下回っています。

業種によってこの数値感は変わってくるので、比較する際には注意が必要です。

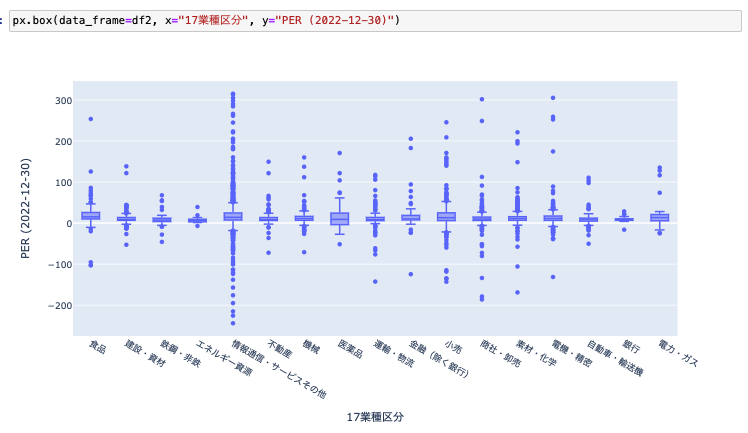

ボックスプロットでもみてみます。

情報通信・サービスその他のばらつきがすごいですねw

一方で銀行やエネルギー資源はかなりコンパクトに収まってることがわかります。

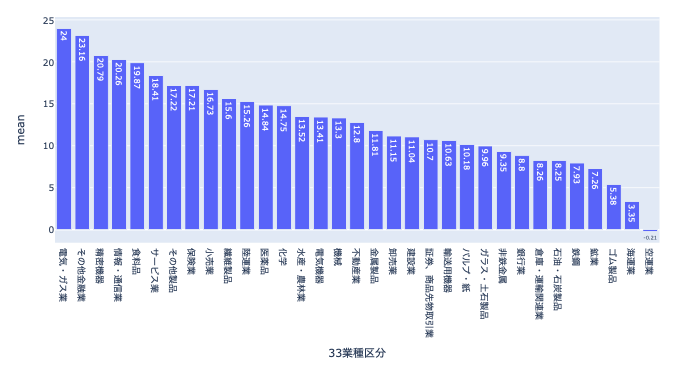

33業種区分

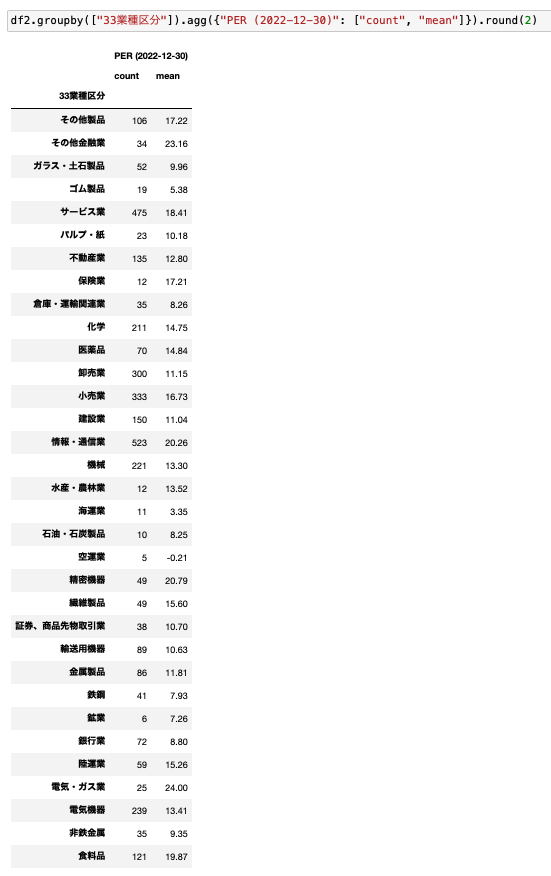

次に33業種区分別でみてみます。

先ほどよりも少し詳細な比較ができます。

こちらも棒グラフにしてみました。

電気・ガス業がトップですね。

空輸業は唯一のマイナスです。

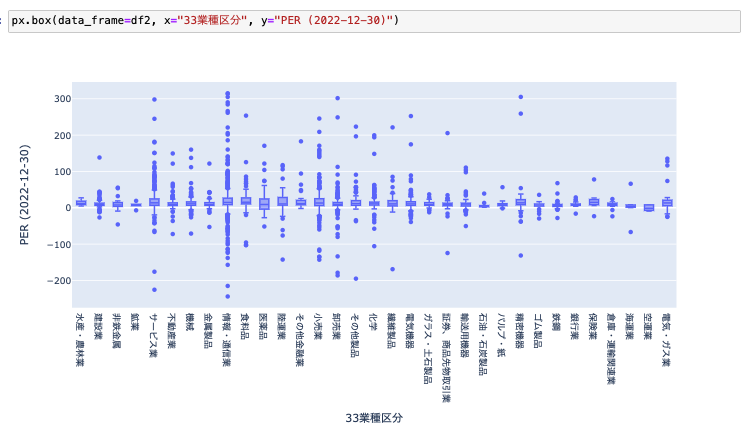

ボックスプロットでもみてみました。

これはちょっと細かすぎてわかりにくいですねw

とりあえず業種ごとのPERのばらつきどがわかる感じですかねw

前編の分析はここまでです。

後編では、本題である株価とPERの関係についてみていきます。

まとめ

本記事では、「2022年の日本株の株価とPERの関係を分析してみる」というテーマでお話ししてきました。

この記事は前編と後編に分かれます。

今回はその前編ということで、2022年のデータを使って日本株のPERについてみてみました。

全体の平均値を見たり、業種別などで集計したりして、いろいろな角度からPERについて眺めてみました。

PERは投資戦略によって扱い方が変わってきます。

相対的な値になるので、「この数字を超えたら総じて割高だ」みたいな使い方はできません。

同一銘柄の過去の推移から今どれくらいの位置にいるのか、あるいは同業種の平均値と比べてどれくらいか、などのように相対的な値として利用することが基本です。

バリュー株投資ではPERは株価の割安・割高度を測るバロメータとして利用されますし、グロース株投資であればPERは投資家からの期待度の高さとしてみられます。

あくまで数多ある指標の1つに過ぎないので、PER単体で判断するのではなく、PER以外のいろいろな指標を見ながら最終的な投資判断を下す必要があります。

次回の後編では、本題である株価とPERの関係についてみていきます。

ここまで読んでくださり、ありがとうございました。