こんにちは。TATです。

今回は、『僕が株を購入するまでの流れ』について解説します。

基本的には僕が実践していること(日本株のみ)をここで全て公開します。

この内容については、今後僕の投資戦略が変わったり、知識がアップデートされるに従って随時変更されていくので、随時更新していくようにします!

本サイトでは2種類の監視銘柄を管理していますが、これらの銘柄の中から実際に購入するまでにどのようなプロセスを踏んでいるのかについて解説していきたいと思います。(「投資でニート生活」へ飛びます。)

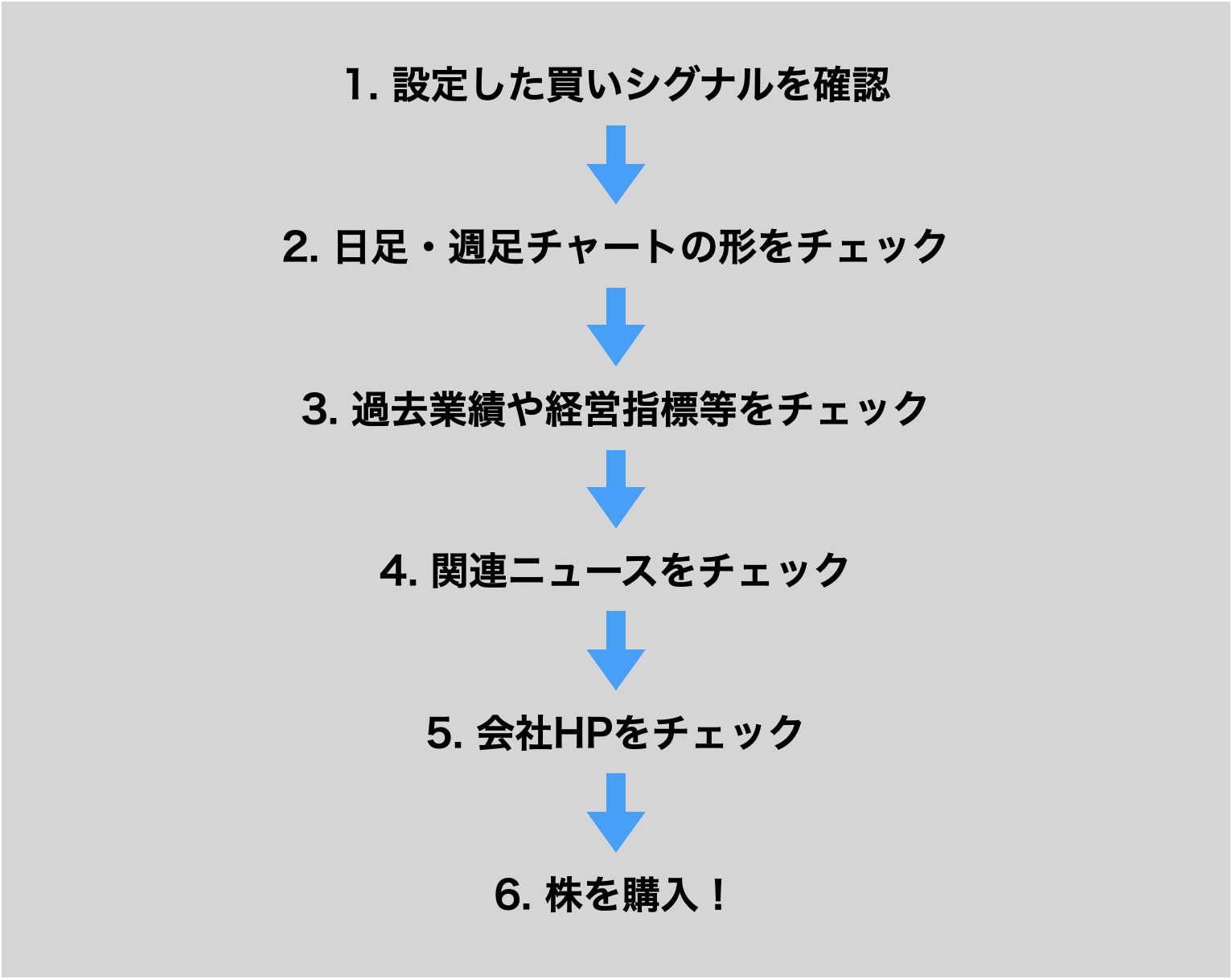

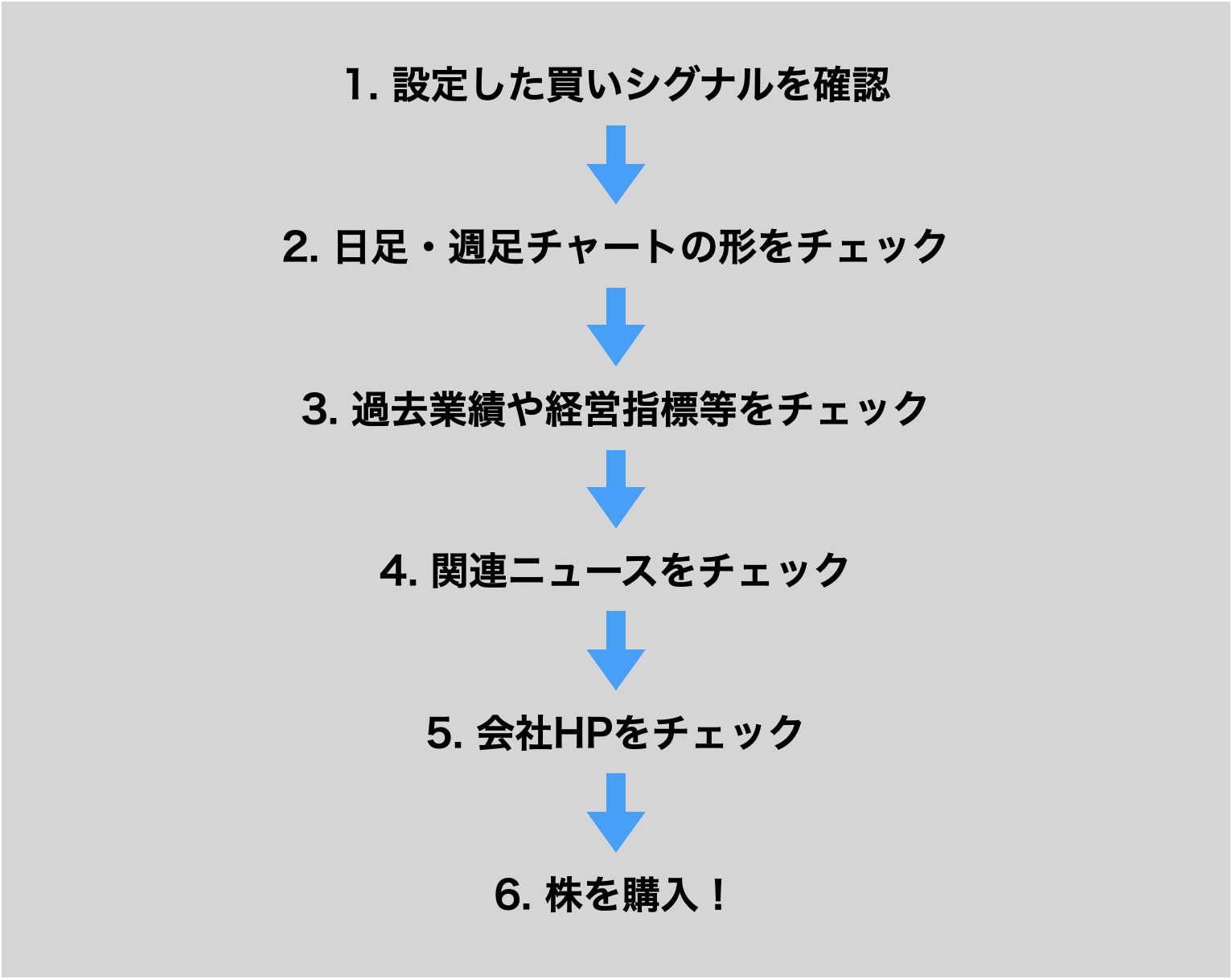

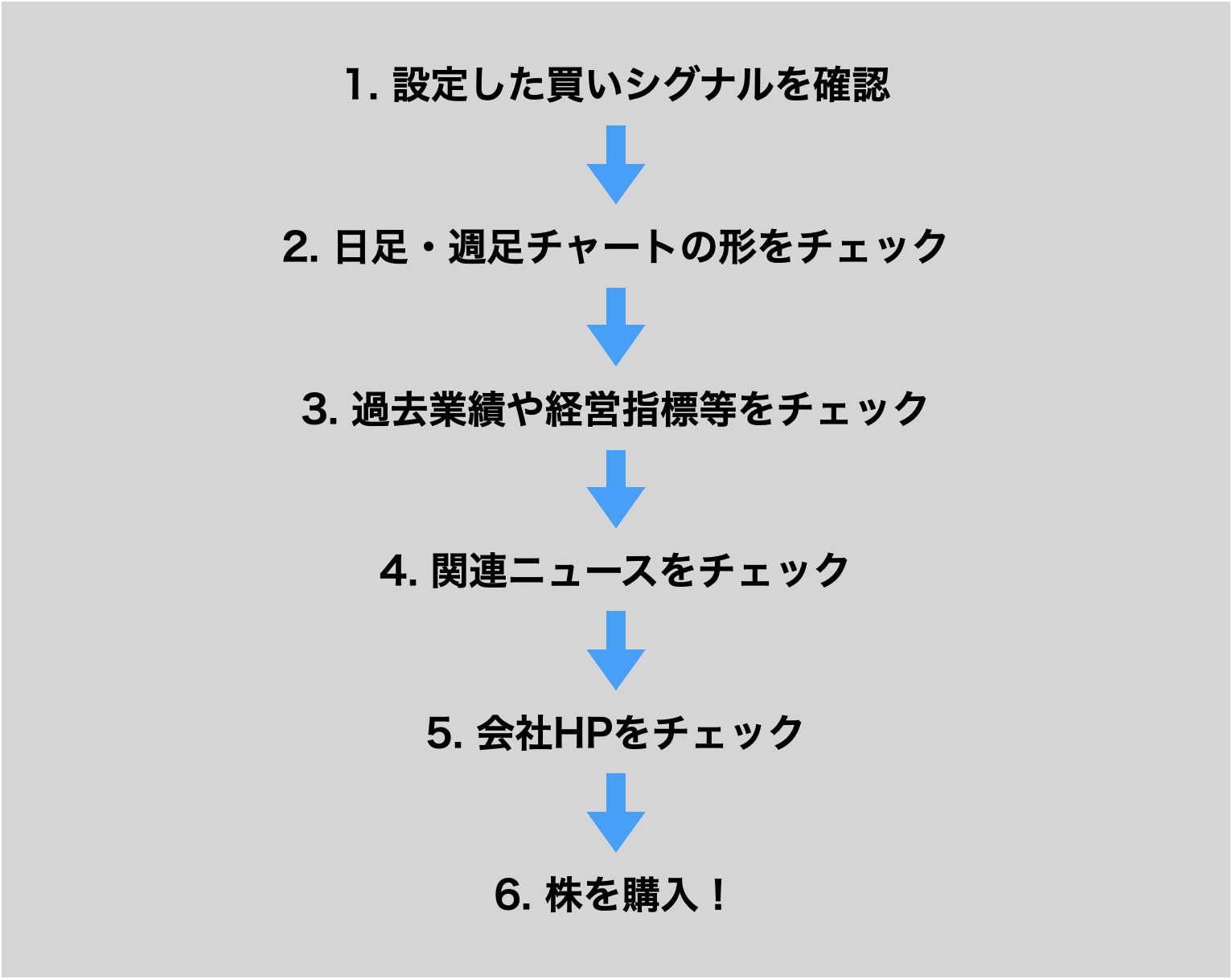

基本的に株を購入するまでの流れは以下の通りです。

前半部分は全てプログラムで自動化されているので、僕は何もしませんが、最終的には会社のHPを見たり、過去の業績や経営指標を確認したり、チャートを確認したりする作業は僕が行って、投資すべきか否かの最終判断をしています。

ここではこれらのプロセスを1つずつ詳しく解説していきます。

さらに前提条件として僕のトレードスタイルや投資対象銘柄についても簡単に解説します。

トレードスタイルによって取るべき行動は変わってくるので、ここの理解はとても重要です。

そしてまた気合い入れて書いたら長くなってしまいました・・・w

目次

【プログラムで一部自動化!】僕が株を購入するまでの流れを大公開します

1. 僕のトレードスタイルについて!

まずは、株を購入するまでの流れを解説する前に、僕のトレードスタイルについて簡単にお話ししておきます。

トレードスタイルが違えば取るべき行動も違ってくるのでここの理解は大切です。

僕のトレードスタイルはスイングトレードで、だいたい数日から数週間(まれに数ヶ月)の期間で売買してキャピタルゲインを狙うトレードになります。

最近人気の「配当金」や「株主優待」目当ての投資ではありません。

じゃんじゃんトレードしてその差益を狙っていくアグレッシブなトレードスタイルです。

トレードスタイルには次にようにいくつかの種類に分けられてます。

- HFT(高速取引)

- スキャルピングトレード

- デイトレード

- スイングトレード

- 長期トレード

下に行くほど取引の頻度が少なくなります。つまり投資期間が長くなっていきます。

「配当金」や「株主優待」目当ての投資はここの長期トレードに該当します。

トレードスタイルが異なれば見るべき指標やツールも異なってくるので、ご自身のスタイルに合わせて適切に選ぶことが大切です。

僕のトレードスタイルは長期投資ほど長くもなければ、デイトレードよりも長いというなんとも中途半端なものですw

ゆえにここで僕が公開している「株を購入するまでの流れ」はスイングトレードのためのものです。

-

【僕のこれまでの迷走を公開】投資に正解はありません。自分に合うものを見つけよう!

2. 投資対象銘柄について

次に僕の投資対象銘柄についてご紹介します。

基本的なスタンスとしては「成長銘柄」に投資しています。

特に直近の四半期決算が好調な銘柄で(なるべく)中小型株に投資するようにしています。

基本的には僕が管理している監視銘柄が投資対象銘柄候補になります。

→ 直近の決算短信から抽出した監視銘柄一覧(「投資でニート生活」へ飛びます。)

→ 週足チャートから抽出した監視銘柄一覧(「投資でニート生活」へ飛びます。)

ここの登録されている銘柄を毎日チェックして、株の購入を検討しています。

そして最近の傾向としては、購入する銘柄のほとんどが「直近の決算短信から抽出した監視銘柄一覧」から選んだものです。

「週足チャートから抽出した監視銘柄一覧」については一応調べてみますが、ほとんどが業績チェックの段階で落とされています。

稀に購入まで至ることもありますが、ほとんどの場合が「直近の決算短信から抽出した監視銘柄一覧」にも登録されている銘柄です。

また、監視銘柄はプログラムで完全自動管理されています。

僕は何もしていません。

監視銘柄への登録基準はこちらの記事で詳しく紹介しています。

→ 「監視銘柄」 への登録基準 (「投資でニート生活」へ飛びます。)

さらにここに登録されている銘柄の中で直近のレラティブストレングスが80を超えている銘柄の投資対象にしています。

一応70以上の銘柄はチェックしていますが、実際に投資するのは80を超えた銘柄がほとんどです。

-

【毎週無料公開】日本株でレラティブストレングスっぽいものを計算する【オニールの成長株発掘法】

続きを見る

3. 設定した買いシグナルを確認

さて、ここまでで僕のトレードスタイルや投資対象銘柄について解説したので、ここからは「実際に株を購入するまでの流れ」をご紹介していきます。

冒頭でご紹介した流れを順番にご紹介していきます。

まずは買いシグナルの確認です。

僕の場合は、まずこの買いシグナルがでない銘柄は見向きもしません(全部見てると時間足りませんw)

まずは監視銘柄に登録された銘柄が買いシグナルが出たかをチェックします。

ちなみにこれはプログラムで自動チェックです。

買いシグナルが発生したら僕にSlackで通知が来ますw

買いシグナルについては過去の記事でご紹介したものばかりですが、ここではプログラムが判断できるように少し基準をいじくっています。

利用している買いシグナル

利用している買いシグナルは複数あり、以下の通りです。

- 5日・25日移動平均線でゴールデンクロスが発生

- MACDでゴールデンクロスが発生

- 前日より株価が上昇して、かつ出来高が2倍以上に増加

- 直近終値が75に移動平均線を上回っており、かつRSIが60を超える

- 25日移動平均線を上抜ける

- ストップ高

- 52週高値更新

1つ目と2つ目についてはわかりやすいですよね。

移動平均線とMACDについてはこちらの記事で解説しています。

-

【シンプルだけど奥深い!】「移動平均線」について 徹底解説します!

-

【最も人気なツールの1つ】 「MACD」について徹底解説!

3つ目の出来高については、こちらの記事でもご紹介している通りです。

-

【投資家の動きを察知!】「出来高」の特徴や活用法に ついて解説します!

株価が上昇して、なおかつ出来高が急増している場合は何かしらのポジティブなニュースがある場合が多いのでここもチェックするようにしています。

4つ目のRSIについては僕独自の活用法になります。

正直なところ、うまくいかない場合もありますが、その他の買いシグナルと組み合わせて、判断ツールの1つとして利用して買いシグナルの精度を高めてくれています。

こちらについてはこの記事で詳しく解説しています。

-

【オシレーター系の定番!】RSIについて徹底解説!【僕の独自活用法も公開】

5つ目の25日移動平均線の上抜けについては、過去の記事でご紹介した「グランビルの法則」を応用するためのものです。

ここではプログラムで判断させているので、単純化して「25日移動平均線の上抜け」をシグナルに設定しています。

これは前日の安値が25日移動平均線を下回っていて、直近の安値が25日移動平均線を上回っている場合に買いシグナルと判断しています。

こうすると、25日移動平均線が下値支持線として機能して上放れした瞬間をキャッチすることができ、また、上昇トレンド発生前の25日移動平均線の突き抜けもキャッチすることができます。

-

【シンプルだけど効果絶大!】 売買法則の基本である 「グランビルの法則」とは?

6つ目のストップ高は、何かしらの材料が発表された直後や翌日に起こることが多いのでチェックするようにしています。

大体の場合は決算などの好材料なニュースが発表されていることが多いです。

これをきっかけに出来高が急増することがよくあるので、ここから上昇トレンドを形成することがあります。

最後の52週高値更新については、過去52週つまり1年間の最高値を更新したことを意味するので、何かしらの要因が伴っていることが大半です。

決算がよくなっていることももちろんですし、社会から注目を浴びるような話題にさらされていることも多いです。

元々は上場来高値更新銘柄をチェックしていましたが、これだと多くのチャンスを見過ごしてしまったので、ハードルを下げて52週高値としました。

以上の7つの買いシグナルのいずれかが監視銘柄で発生した場合にその株を買うかどうかのチェックをしています。

プログラムによる自動化

ちなみにここまでは全てプログラム化されているので僕の作業はありません。

つまり、銘柄の選定と買いシグナルのチェックはプログラムで完全自動化されています

僕は毎日プログラムの結果がPDF形式でSlackに送られてくるので、それを確認するだけです。

View this post on Instagram

4. 日足・週足チャートの形をチェック

買いシグナルが確認できたら、ここからは僕が色々な情報を直接確認していきます。

まずはチャートの確認です。

ここでチェックするのは日足チャートと週足チャートです。

基本的には送られてきたPDFにある日足チャートをメインに確認します。

月足チャートや1時間足チャートなどは見ていません。

ここで確認すべきことは「上昇トレンドが発生しているか、あるいは発生しそうな兆候はあるか」です。

レンジボックスから抜け出しそうな状況だったらOKです。

チャートの見方についてはこちらの記事でご紹介している「第2ステージ(上昇局面)」を見つけ出すことがポイントです。

-

【ミネルヴィニの成長株投資法】株価を形成する4つのステージとは?狙うべきは第2ステージ!

すでに上昇トレンドが発生していたらバッチリです。

そして75日移動平均線を下回っている場合には問答無用で却下です。

75日移動平均線はトレンド把握の基準として利用しています。

基本的にはチャートの形がいい感じ(上昇トレンドが続いている、上昇トレンドが発生しそう)の場合のみ株の購入を考えます。

5. 過去業績や経営指標等をチェック

チャートのチェックを通過したら、次に過去業績や経営指標などをチェックします。

この作業も、送られてくるPDFに情報がまとまってるので、これさえチェックすればOKです。

基本的にチェックする項目はざっくりと以下の通りです。

- 直近2〜3四半期の四半期決算

- 過去3年間の業績動向

- 直近の業績予想

- 各経営指標(ROE、自己資本比率)

- 一応、CF

総合的に判断しています

ここであげている項目は、全てに対して明確な基準があるわけではなく、総合的に判断しています。

基本的には直近の決算短信から抽出した監視銘柄一覧(「投資でニート生活」へ飛びます。)から選定するのがほとんどなので、直近の四半期決算については申し分ないのですが、ここで確認すべきはその前の決算です。

2〜3四半期連続で好決算が続いているとよりプラス材料として判断します。

また過去3年間の業績についても確認します。

理想は継続的に成長している会社です。

かつ成長が加速度的に増加していればさらにプラス材料になります。

過去の業績をチェックしたら業績予想を確認します。

「堅調に今後も成長していくのか」を確認するためです。

業績がいい感じだったら次に経営指標を見ます。

経営指標はかなりの種類がありますが、僕が基本的にチェックするのはROEと自己資本比率の2つです。

ROEは15%以上、自己資本比率は40%以上というざっくりとした基準は持っていますが、これは必須ではありません。

業種によっては、ROEや自己資本比率が全体的に低い場合もあるので、あくまでも同業種内で比較して判断しています。

最後にチェックするのがCFです。

CFとはキャッシュフローの意味で、特にチェックしているのは営業CFとフリーCFです。

営業CFとは「企業本来の営業活動によるCF」で、これがプラスであることが最低条件です。

営業キャッシュCFがマイナスだとそもそも「企業本来の営業活動でお金を稼げていない」ということになるので今後の業績に不安を感じます。

そしてフリーCFとは営業CFから投資CFを差し引いたものです。

投資CFは会社が投資にまわしたCFのことで、基本的にはマイナスになります。

このマイナスが営業CFよりも小さいことが理想です。

しかし状況(大型工場の新設など)によっては投資CFが大きくなってフリーCFがマイナスになりこともあります。

ゆえにフリーCFは必ずしもプラスでなければならないということではなく、きちんと会社の状態を確認した上で判断します。

営業CFについてはプラスが必須です。

以上の項目をチェックして、総合的に投資するべきかを判断します。

必ずしも全ての項目を満たしていなければならないということではなく、他の要素もみながら総合的に判断しています。

6. 関連ニュースをチェック

業績や経営指標の次にチェックするのが「関連ニュースのチェック」です。

ここからが、送られてくるPDFにはない情報なので、株探などのサイトを見にいきます。

基本的には「ネガティブなニュースが出ていないか」をチェックしています。

どんなに業績が好調でもネガティブなニュースが出ていれば株価は上昇しづらくなります。

基本はYahoo!ファイナンスや株探

これについてはGoogleで検索するよりも、Yahoo!ファイナンスや株探などの株式情報をまとめているサイトからチェックすると楽チンです。

僕の場合は株探で関連ニュースのチェックを済ませてしまうので、そこまで時間はかかりません。

仮にもしネガティブなニュースがあったとしたらGoogleでも検索して詳しくチェックします。

ちなみに本サイトのタグ検索でもニュースをある程度調べることができます。

本サイトでは条件を満たした場合のみ自動ニュースを作成しているので、全て見つかるわけではありませんが、ある程度の過去ニュースを探すことはできます。

本サイトのURLで最後を調べたい証券コードに書き換えてください!

【例】 → https://investortat.com/tag/2471(「投資でニート生活」へ飛びます。)

7. 会社HPをチェック

ここまでチェックして「購入したい」と思ったらここで最終チェックです。

それは「会社HPをチェック」することです。

最後に会社のHPで、その会社の事業内容やIRページを確認します。

さらに会社の社長についても調べます。

もし動画インタビューなどがあればそれもチェックします。

ここでチェックするのは「事業内容は今後も伸びそうか」「社長は信頼できそうな人か」などです。

パッとHPを見ただけでわかることは限られていますが、少なくともどんなことをしている会社なのかを理解しておく必要があります。

そして僕の基本的なスタンスは、「わからない事業には投資しない」ということです。

これは投資の神様と言われるウォーレン・バフェットの名言で、僕自身もこの考えを取り入れています。

やはり自分で理解できる事業じゃないと自信を持って投資することはできないので、この考え方はとても重要であると思っています。

8. 株を購入

以上のチェック項目を確認して、購入したいと判断したら、ここでいよいよ株を購入します。

基本的に株を購入するのはこのチェックをした翌日です。

これらのチェックは株式市場が閉まった後(だいたい夜にチェックしてます)に行うので購入するのは翌日以降になります。

翌日に株式市場が開いたら株価動向をチェックし、変な動き(急落等)がなければそこで株を購入します。

基本的には成行買いで注文します。

そして株を購入する際には損切りのイメージもしておくようにしています。

基本的にはイメージした株価動向からずれたら損切りします。

このあたりは過去の記事でも解説していますのでご参照ください。

-

【損切りできない方へ!】「損切り」の必要性について力説します【僕の損切りラインも公開】

株を購入する際には損切りラインとして、基本的に逆指値を同時に入れています。

以上が僕が株を購入するまでの流れになります。

まとめ

いかがでしたでしょうか。

ここでは、僕が株を購入するまでの流れについてそのプロセスを全てご紹介しました。

この記事を読んでくださった方の中には「そこまで調べる必要あるのか」と疑問を持つ方もいるかと思います。

それに対する答えは、僕個人の意見としてはYESです。

スイングトレードでキャピタルゲインを狙うことは、正直言って簡単なことではありません。

株を購入する際にはなるべく下落する要素を取り除いてエントリーすることが必須です。

ゆえに、僕としてはこれくらいは最低限チェックしてからでないとなかなか投資で成功するのは難しいと感じています。

さらに購入後も下落したら適切に損切りする判断力もとても大切です。

また長期投資の際にも、ここでご紹介した項目は役に立つと思っています。

買いシグナルの基準は変わってくるかもしれませんが、業績や経営指標、会社の事業をチェックしておくことはとても重要です。

いくら配当金目的で長期投資をしても、購入してから株価が下がり続けたらツライですよね。

最低限、今後の動向を見た上で購入していくことが大事なのではないかなと思います。

また、ここでご紹介した内容は、僕がスイングトレードに対して応用しているものであり、かつ業績好調な成長銘柄に当てはめているものです。

全てのパターンにうまく当てはまるということではないということを忘れないでください。

僕の場合は巡り巡ってこのような流れに落ち着きましたが、それぞれのトレードスタイルに合わせて適切な投資基準を儲けることは重要です。

そしてこの投資基準に正解はありません。

常に実験と検証の繰り返しです。

投資で勝ち続けるためには常に勉強し続けて知識をアップデートすることが大切です。

したがって、僕の投資基準についても今後随時アップデートされていくと思っています。

今後アップデートされ次第この記事も随時更新していきます!

ここでご紹介した「僕が株を購入するまでの流れ」がみなさんの参考になれば嬉しいです。

長くなってしまいましたが、ここまで読んでくださってありがとうございました。

-

【僕のこれまでの迷走を公開】投資に正解はありません。自分に合うものを見つけよう!

-

【シンプルだけど奥深い!】「移動平均線」について 徹底解説します!

-

【最も人気なツールの1つ】 「MACD」について徹底解説!

-

【投資家の動きを察知!】「出来高」の特徴や活用法に ついて解説します!

-

【オシレーター系の定番!】RSIについて徹底解説!【僕の独自活用法も公開】

-

【ミネルヴィニの成長株投資法】株価を形成する4つのステージとは?狙うべきは第2ステージ!

-

【損切りできない方へ!】「損切り」の必要性について力説します【僕の損切りラインも公開】

-

【毎週無料公開】日本株でレラティブストレングスっぽいものを計算する【オニールの成長株発掘法】

続きを見る